Bilanz richtig lesen: Diese Kennzahlen musst du wirklich verstehen

Kennen Sie das? Sie halten plötzlich die Bilanz eines Unternehmens in Händen – sei es weil Sie überlegen zu investieren, mit der Firma Geschäfte zu machen oder dort anzufangen. Und dann starren Sie auf Zahlenkolonnen und fragen sich: Was bedeutet das alles? Ist dieses Unternehmen finanziell solide oder kurz vor dem Aus?

Wie kann man eine Bilanz richtig lesen und verstehen?

Eine Bilanz richtig zu lesen bedeutet, den finanziellen ‚Schnappschuss‘ eines Unternehmens zu einem bestimmten Stichtag zu verstehen. Sie zeigt:

- Was das Unternehmen besitzt (Vermögenswerte/Aktiva)

- Wer Ansprüche auf dieses Vermögen hat (Eigenkapital und Fremdkapital/Passiva)

- Wie liquide das Unternehmen ist

Die wichtigsten Kennzahlen wie Eigenkapitalquote, Liquiditätsgrade und Verschuldungsgrad helfen, die finanzielle Gesundheit korrekt zu bewerten.

Die Gewinn- und Verlustrechnung gibt dir zwar Auskunft über den Erfolg eines Unternehmens über Zeit, aber die Bilanz wirft einen ganz anderen Blick auf die Zahlen. Sie liefert dir quasi ein Standbild der Finanzen an einem bestimmten Tag – fast wie ein Foto, das du zu einem besonderen Anlass machst. Die finanziellen Eckdaten sind dort festgehalten, wie in einem gut sortierten Familienalbum.

Bilanz richtig lesen: Aufbau und Struktur verstehen

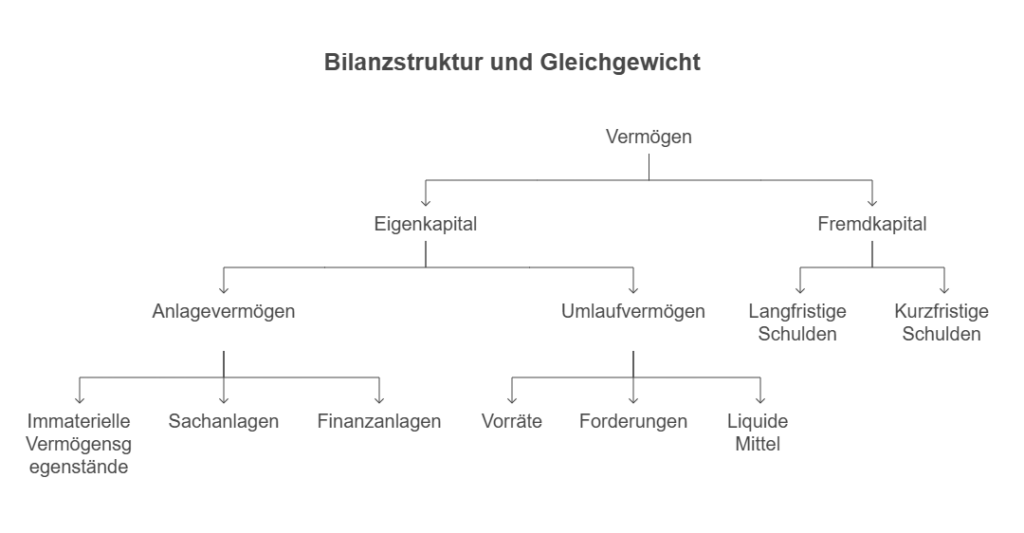

Der Kern jeder Bilanz ist eigentlich eine simple Formel: Vermögen = Eigenkapital + Fremdkapital. Beide Seiten müssen exakt übereinstimmen – wie bei einer perfekt austarierten Waage. Nicht umsonst spricht man vom „Bilanzgleichgewicht“, denn hier muss buchstäblich alles aufgehen.

Die Bilanz besteht aus zwei Seiten:

Die Aktivseite (Links)

Hier finden Sie, was das Unternehmen besitzt. Diese Seite ist typischerweise unterteilt in:

- Anlagevermögen (langfristige Vermögenswerte):

- Immaterielle Vermögensgegenstände (Patente, Lizenzen)

- Sachanlagen (Grundstücke, Gebäude, Maschinen)

- Finanzanlagen (langfristige Beteiligungen an anderen Unternehmen)

- Umlaufvermögen (kurzfristige Vermögenswerte):

- Vorräte und Bestände

- Forderungen aus Lieferungen und Leistungen (Geld, das Kunden noch schulden)

- Liquide Mittel (Bargeld, Bankguthaben)

Die Passivseite (Rechts)

Hier sehen Sie, wie das Vermögen finanziert wurde:

- Eigenkapital:

- Das Startkapital, das die Eigentümer in die Firma gesteckt haben

- Kapitalrücklagen

- Über die Jahre angesammelte Gewinne

- Fremdkapital:

- Schulden mit langer Laufzeit (über 1 Jahr)

- Kurzfristige Schulden (unter 1 Jahr, inklusive offene Rechnungen aus Lieferungen und Leistungen)

- Geld, das für künftig erwartete Kosten zurückgelegt wurde

Ein eisernes Gesetz der Bilanzierung: Was links steht (Aktiva), muss in der Summe exakt dem entsprechen, was rechts steht (Passiva). Das ist keine Option, sondern die fundamentale Spielregel.

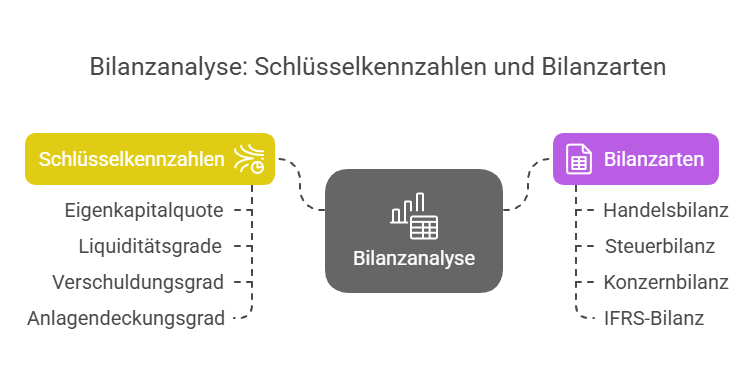

Bilanz richtig lesen: Diese Kennzahlen sind entscheidend

Um eine Bilanz richtig zu interpretieren, berechnen Finanzexperten bestimmte Kennzahlen. Hier sind einige der wichtigsten:

1. Eigenkapitalquote

Wieviel vom Firmenvermögen gehört wirklich den Eigentümern? Das sagt dir die Eigenkapitalquote – sie zeigt den Anteil von Eigenkapital am Gesamtkapital. Du rechnest sie aus, indem du das Eigenkapital durch die Bilanzsumme teilst und dann das Ergebnis mit 100 multiplizierst, um auf Prozent zu kommen.

Eigenkapitalquote = (Eigenkapital / Bilanzsumme) × 100

Was ist gut? Das hängt von der Branche ab, aber generell gilt: Ab 30 Prozent aufwärts darfst du aufatmen. Wenn die Quote unter 50 Prozent rutscht, solltest du genauer hinschauen – oft stecken dann viele Schulden hinter den Zahlen. Die Eigenkapitalquote ist eine der ersten Kennzahlen, die du brauchst, um eine Bilanz richtig lesen zu können.

2. Liquiditätsgrade

Kann das Unternehmen seine Rechnungen pünktlich bezahlen? Das verraten dir die Liquiditätsgrade. Sie messen, wie leicht eine Firma ihre kurzfristigen Verbindlichkeiten bedienen kann – also ihre bald fälligen Schulden.

Der Klassiker unter diesen Kennzahlen ist die Current Ratio:

Current Ratio = Umlaufvermögen / Kurzfristige Verbindlichkeiten

Kommt dabei 1,2 oder mehr heraus, kannst du beruhigt sein. Das bedeutet, die Firma hat genug kurz verfügbares Geld, um ihre kurzfristigen Schulden zu decken – mit etwas Puffer.

3. Verschuldungsgrad

Der Verschuldungsgrad setzt das Fremdkapital ins Verhältnis zum Eigenkapital:

Verschuldungsgrad = Fremdkapital / Eigenkapital

Je niedriger dieser Wert, desto unabhängiger ist das Unternehmen von externen Geldgebern. Wer eine Bilanz richtig lesen möchte, sollte den Verschuldungsgrad immer im Kontext der Branche und des Eigenkapitals betrachten.

4. Anlagendeckungsgrad

Mit dem Anlagendeckungsgrad prüfst du, ob die Firma ihre langlebigen Investitionen auch langfristig finanziert hat:

Anlagendeckungsgrad = (Eigenkapital + Langfristiges Fremdkapital) / Anlagevermögen

Liegt der Wert über 1? Prima! Das bedeutet, die Firma macht’s richtig: Sie bezahlt ihre langfristigen Anschaffungen (wie Maschinen oder Gebäude) nicht mit kurzfristigen Krediten. Das ist wie beim Hauskauf – den finanziert man ja auch nicht mit dem Dispo, sondern mit einem langfristigen Kredit.

Verschiedene Arten von Bilanzen

Je nach Kontext und rechtlichen Anforderungen gibt es unterschiedliche Bilanzarten:

- Handelsbilanz: Nach HGB (Handelsgesetzbuch) erstellt, dient der Rechenschaftslegung gegenüber Dritten

- Steuerbilanz: Basis für die steuerliche Gewinnermittlung, z.B. um die Körperschaftsteuer zu ermitteln

- Konzernbilanz: Zeigt die finanzielle Lage eines Konzerns als wirtschaftliche Einheit

- IFRS-Bilanz: Nach internationalen Standards, oft für börsennotierte Unternehmen

Auch kleine Unternehmen wie eingetragene Kaufleute als Einzelunternehmer oder Personengesellschaften wie GbR können zur Bilanzierung verpflichtet sein, wenn sie bestimmte Größenkriterien überschreiten.

Typische Beispiele aus der Praxis

Um das Thema greifbarer zu machen, sehen wir uns ein vereinfachtes Beispiel an:

| Position | Muster GmbH (in 1.000 Euro) | Anteil |

|---|---|---|

| Aktiva | ||

| Anlagevermögen | 5.000 | 50% |

| Umlaufvermögen | 4.000 | 40% |

| Liquide Mittel | 1.000 | 10% |

| Summe Aktiva | 10.000 | 100% |

| Passiva | ||

| Eigenkapital | 4.000 | 40% |

| Langfristiges Fremdkapital | 3.000 | 30% |

| Kurzfristiges Fremdkapital | 3.000 | 30% |

| Summe Passiva | 10.000 | 100% |

Was sagt uns diese Bilanz?

- 📊 Die Eigenkapitalquote beträgt 40 % (4.000/10.000 × 100) – ein solider Wert.

- 📉 Der Verschuldungsgrad liegt bei 1,5 (6.000/4.000) – nicht alarmierend, aber im Auge zu behalten.

- 💧 Die Current Ratio beträgt 1,67 (5.000/3.000) – das Unternehmen kann seine kurzfristigen Verbindlichkeiten gut bedienen.

- 🏗️ Der Anlagendeckungsgrad ist 1,4 ((4.000+3.000)/5.000) – langfristiges Vermögen ist durch langfristiges Kapital mehr als gedeckt.

Fazit: Das Unternehmen scheint finanziell solide aufgestellt zu sein.

Interaktiver Bilanzkennzahlen-Rechner

Berechnen Sie die wichtigsten Finanzkennzahlen und analysieren Sie die finanzielle Gesundheit eines Unternehmens

Eigenkapitalquote

Liquiditätsgrad (Current Ratio)

Verschuldungsgrad

Anlagendeckungsgrad

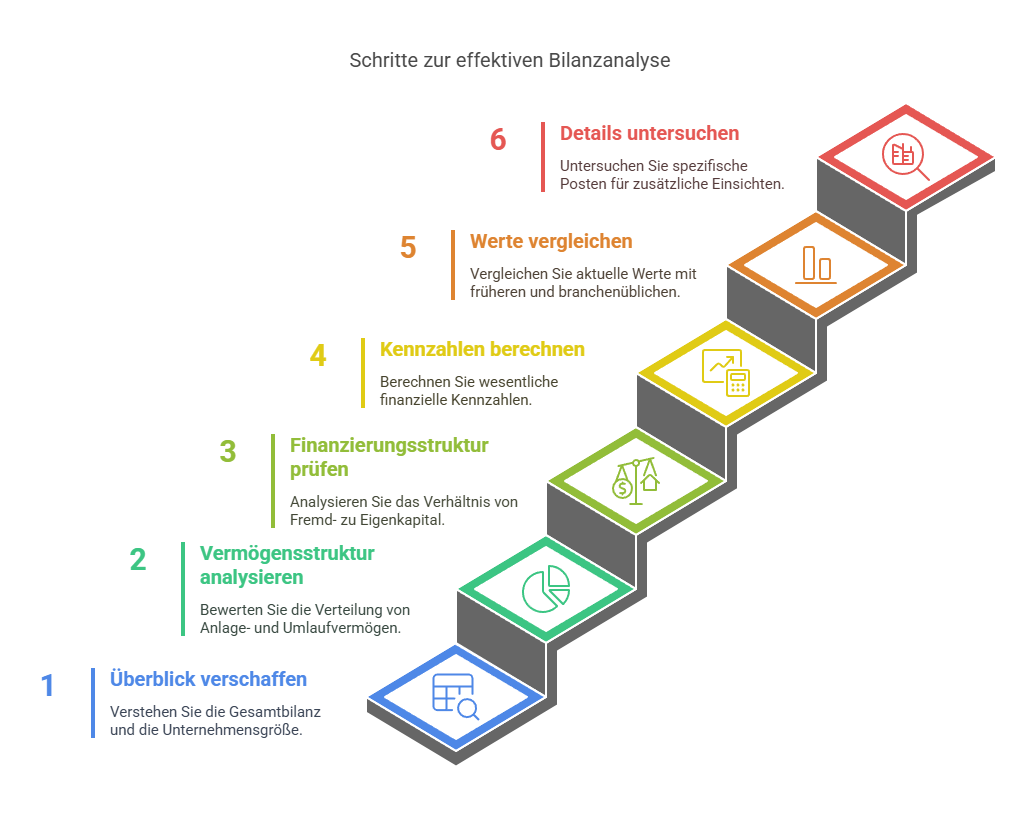

Bilanz richtig lesen: Schritt-für-Schritt-Anleitung

- 🔍 Verschaffe dir einen Überblick: Bilanzsumme, Größenordnung des Unternehmens

- 📊 Untersuche die Vermögensstruktur: Wie verteilen sich Anlagevermögen und Umlaufvermögen?

- ⚖️ Prüfe die Finanzierungsstruktur: Verhältnis von Fremdkapital und Eigenkapital

- 📐 Berechne die wichtigsten Kennzahlen (siehe oben)

- 📆 Vergleiche die Werte mit aufeinander folgenden Geschäftsjahren und mit denen von anderen Unternehmen derselben Branche

- 🧾 Schaue dir die Details an: Besonderheiten bei einzelnen Posten?

Bei der Analyse ist es wichtig, die Zahlen nicht isoliert zu betrachten. Eine Bilanz gibt Auskunft über die Struktur, aber für ein vollständiges Bild sollten Sie auch die Gewinn- und Verlustrechnung (zeigt Einnahmen und Ausgaben) und die Kapitalflussrechnung analysieren.

Bilanz richtig lesen: Diese Fehler solltest du vermeiden

- ⚠️ Branchenspezifika ignorieren: Was in einer Branche normal ist, kann in einer anderen problematisch sein. Handelsunternehmen haben typischerweise mehr Vorräte als Dienstleister.

- ⚠️ Nur auf eine Kennzahl fixieren: Einzelne Kennzahlen können täuschen. Ein ganzheitlicher Blick ist wichtig.

- ⚠️ Entwicklungen über Zeit übersehen: Eine einzelne Bilanz ist nur eine Momentaufnahme. Die Entwicklung über mehrere Jahre zeigt oft mehr.

- ⚠️ Bilanzpolitische Maßnahmen nicht erkennen: Unternehmen haben Spielräume bei der Bilanzierung. Besonders zum Jahresende können Maßnahmen ergriffen werden, um die Bilanz besser aussehen zu lassen.

💡 Praxistipps für besseres Bilanz lesen

- 📘 Lesen Sie den Anhang: Dort steckt dahinter oft wichtiges Kontext-Wissen zu einzelnen Bilanzposten.

- 📊 Vergleichen Sie mit Wettbewerbern: Das setzt die Zahlen ins richtige Verhältnis.

- 💻 Nutzen Sie digitale Tools: Spezialsoftware kann die Analyse beschleunigen und visualisieren.

- 🎓 Bilden Sie sich weiter: Online-Kurse oder Fachliteratur können Ihr Verständnis vertiefen. Besonders empfehlenswert ist der Bilanzanalyse-Kurs der IHK.

- 🗣️ Stellen Sie Fragen: Wenn Sie mit dem Management eines Unternehmens sprechen können, fragen Sie nach Erklärungen für auffällige Positionen.

Die Digitalisierung des Bilanzlesens

Die Digitalisierung hat auch das Bilanzlesen verändert. Moderne Software-Tools können heute Kennzahlen automatisch berechnen und visualisieren. Auch KI-Systeme wie KPMG’s Clara werden zunehmend eingesetzt, um Muster in Finanzdaten zu erkennen.

Bilanzzahlen bleiben stumm, wenn man sie isoliert betrachtet. Sie werden erst lebendig und aussagekräftig, wenn man sie wie einzelne Teile eines Puzzles zum Gesamtbild zusammensetzt. Dazu braucht’s mehr als reine Mathematik – nämlich Verständnis für wirtschaftliche Abläufe und eine Portion gesunden Hausverstand. Das kann dir kein Computer abnehmen, egal wie schlau die Software ist.

Fazit: Warum sich das Bilanz lesen lohnt

Die Fähigkeit, eine Bilanz richtig zu lesen, ist mehr als nur ein nützliches Skill für Finanzexperten. Sie ermöglicht:

- Fundierte Investitionsentscheidungen

- Bessere Verhandlungspositionen mit Geschäftspartnern

- Früherkennung von finanziellen Risiken

- Tieferes Verständnis der eigenen Branche

- Bewertung potenzieller Arbeitgeber oder Geschäftspartner

Gerade in wirtschaftlich unsicheren Zeiten kann diese Fähigkeit Gold wert sein. Beginnen Sie mit kleinen Schritten – vielleicht mit der Bilanz Ihres eigenen Unternehmens oder eines bekannten börsennotierten Konzerns. Mit etwas Übung werden Sie schnell sicherer in der Interpretation und können die Zahlen zum Sprechen bringen.

BONITÄT DEINER GESCHÄFTSPARTNER PRÜFEN

FAQ

Die Aktivseite zeigt, was das Unternehmen besitzt – also seine Vermögenswerte wie Maschinen, Vorräte oder Bargeld. Die Passivseite hingegen zeigt, wie dieses Vermögen finanziert wurde – entweder durch eigenes Kapital der Eigentümer (Eigenkapital) oder durch Schulden (Fremdkapital). Beide Seiten müssen in Summe stets gleich groß sein – das ist das sogenannte Bilanzgleichgewicht.

Die Eigenkapitalquote zeigt, wie viel des Unternehmensvermögens tatsächlich den Eigentümern gehört. Eine hohe Quote (z. B. über 30 %) bedeutet finanzielle Stabilität und eine geringe Abhängigkeit von Gläubigern. Je höher das Eigenkapital im Verhältnis zur Bilanzsumme, desto krisenfester ist das Unternehmen in der Regel.

Der Verschuldungsgrad stellt das Verhältnis von Fremdkapital zu Eigenkapital dar. Ein hoher Wert weist auf eine starke Abhängigkeit von Fremdfinanzierung hin. Ein niedriger Verschuldungsgrad bedeutet hingegen, dass das Unternehmen überwiegend mit eigenem Kapital wirtschaftet – ein Zeichen für finanzielle Unabhängigkeit und Solidität.

Die Liquiditätsgrade (wie z. B. die „Current Ratio“) geben Auskunft über die kurzfristige Zahlungsfähigkeit. Wenn das Umlaufvermögen größer ist als die kurzfristigen Verbindlichkeiten (idealerweise Current Ratio > 1,2), kann das Unternehmen seine Rechnungen fristgerecht begleichen – ein gutes Zeichen für seine operative Stärke.

Einsteiger sollten sich auf die folgenden Basiskennzahlen konzentrieren:

Eigenkapitalquote

Current Ratio (Liquidität)

Verschuldungsgrad

Diese drei Kennzahlen lassen sich mit wenigen Werten aus der Bilanz selbst berechnen und geben bereits ein gutes erstes Bild über die finanzielle Lage eines Unternehmens.

Eine Bilanz ist nur eine Momentaufnahme zu einem bestimmten Stichtag. Um ein Unternehmen wirklich beurteilen zu können, solltest du mehrere Bilanzen im Zeitverlauf betrachten – idealerweise über drei bis fünf Jahre. So erkennst du Trends, Entwicklungen und mögliche Warnsignale, die eine einzelne Bilanz möglicherweise verschleiert.