Creditreform Rating 2025: Warum deine Bonität entscheidend ist

Stell dir vor, dir steht ein wichtiges Kundengespräch bevor. Bei der Vorbereitung fragst du dich: Was steht eigentlich über meinen Laden im Netz? Da fällt dir plötzlich ein: Das Creditreform Rating! Wie ein digitaler Stempel prägt diese Kennzahl deinen Ruf als Geschäftspartner. Hab letztens mit einem guten Kontakt drüber gesprochen, der sagte: „Mensch, heute ist dein finanzielles Ansehen wichtiger als jedes Social Media Profil.“ Da ist wirklich was dran! Lass uns mal schauen, was es damit auf sich hat.

Was ist dieses Creditreform Rating überhaupt?

Man kennt das doch: Bevor man sich auf was einlässt, schaut man erstmal nach, was andere darüber sagen. Bei Unternehmen funktioniert das ähnlich – nur dass hier Creditreform mit handfesten Zahlen statt mit Urlaubsbildern oder Sternebewertungen arbeitet.

Die Creditreform AG sitzt in Neuss am Europadamm 2-6 und vergibt schon seit Jahren Bewertungen für Firmen und Banken quer durch Europa. Mit der Zeit haben sie sich ordentlich Respekt erarbeitet – heute zählen sie definitiv zu den einflussreichen Stimmen im europäischen Ratinggeschäft.

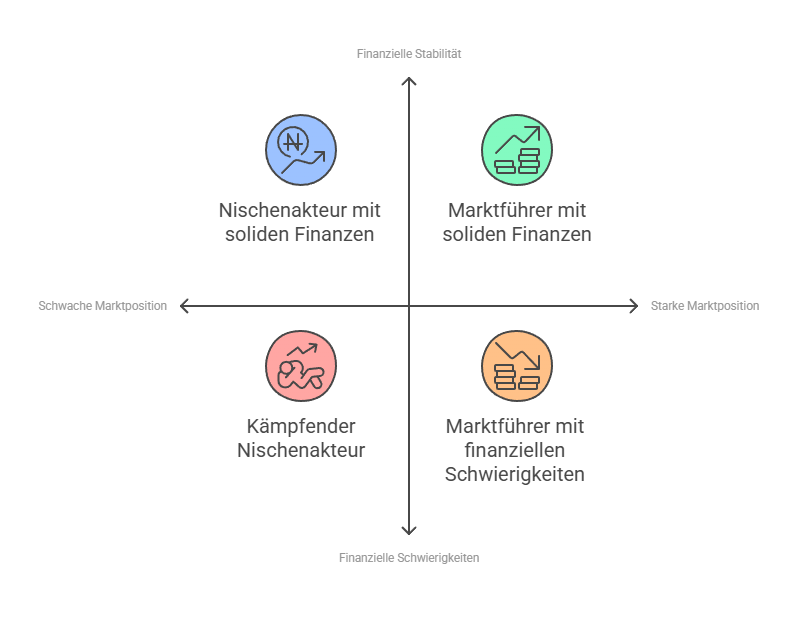

Aber was bewerten die eigentlich?

- 📊 Wie gut du im Markt dastehst: Machst du deinen Job besser als die Konkurrenz?

- 💰 Wie’s mit deinen Finanzen ausschaut: Sitzt du auf ’nem Berg Schulden oder hast du Kohle auf der hohen Kante?

- 🌍 Externe Faktoren, die dich beeinflussen: Neue Gesetze, Branchentrends und solches Zeug.

Wenn du ein BB-Rating kriegst, bedeutet das: Solange die Wirtschaft läuft, kannst du deine Rechnungen bezahlen. Knickt der Markt ein – tja, dann wird’s eng. Mit ihrem Bonitätsindex gibt Creditreform deinen Geschäftspartnern ne gute Basis, um zu entscheiden, ob sie mit dir Geschäfte machen wollen.

Creditreform Rating 2025

Interaktiver Guide: Warum deine Bonität entscheidend ist

Was ist Creditreform Rating?

Die Creditreform AG mit Sitz in Neuss (Europadamm 2-6) vergibt seit 2008 Bewertungen für Unternehmen und Banken in ganz Europa und hat sich zu einer einflussreichen Stimme im europäischen Rating-Geschäft entwickelt.

Bewertungskriterien:

- Marktposition: Wie gut Sie im Vergleich zur Konkurrenz abschneiden

- Finanzstärke: Ihre Schulden- und Vermögenssituation

- Externe Faktoren: Gesetzesänderungen, Branchentrends und Marktentwicklungen

Ein BB-Rating bedeutet beispielsweise: Solange die Wirtschaft stabil bleibt, können Sie Ihre Rechnungen bezahlen. Bei Markteinbrüchen könnte es jedoch schwierig werden.

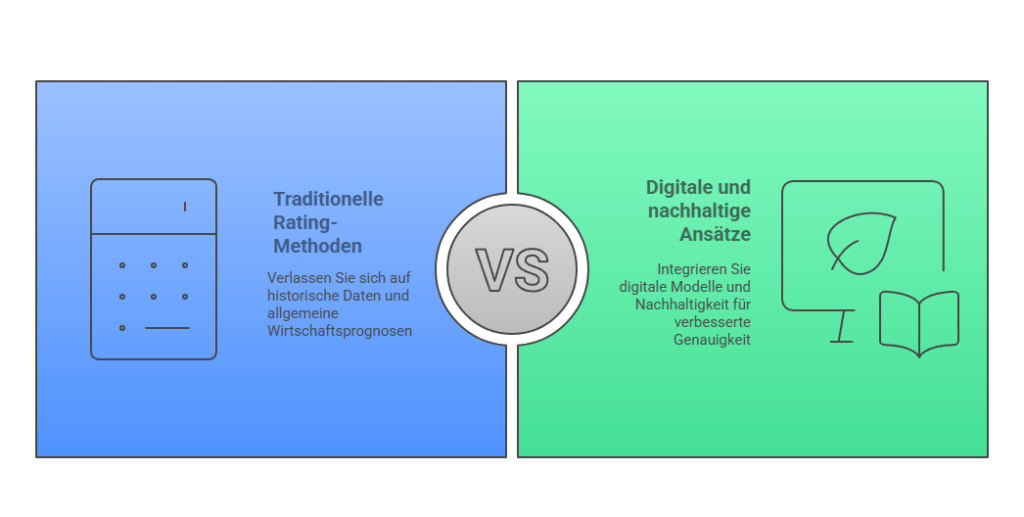

Aktuelle Trends im Creditreform Rating

Die Rating-Branche befindet sich im Wandel – getrieben durch Digitalisierung und neue Marktanforderungen:

Verstärkter Einsatz digitaler Vorhersagemodelle, die Wirtschaftsprognosen mit individuellen Unternehmensdaten kombinieren

Experten erwarten eine deutliche Präzisierung des Risikomanagements

Nachhaltigkeit als Schlüsselfaktor:

ESG-Kriterien (Environmental, Social, Governance) gewinnen zunehmend an Bedeutung. Unternehmen können ihr Rating deutlich verbessern, wenn sie nachhaltige Geschäftsstrategien dokumentieren und umsetzen.

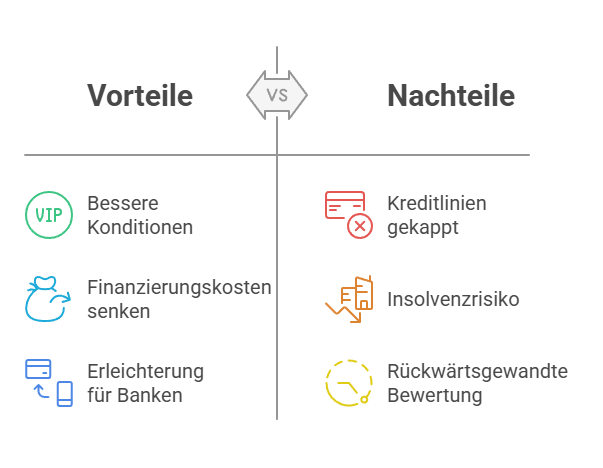

Vor- und Nachteile des Creditreform Ratings

Vorteile

- Bessere Konditionen bei Finanzierungen (bis zu 1,8% Einsparung)

- Leichtere Erfüllung der Basel-III-Vorschriften

- Vertrauensbildung gegenüber Geschäftspartnern

Nachteile

- Rückwärtsgewandte Betrachtung (Vergangenheitsdaten)

- Innovationspotenzial wird oft unterschätzt

- Negative Ratings können Kettenreaktionen auslösen

Fallbeispiel:

Während der Energiekrise 2022 führte die Herabstufung von 23 Chemieunternehmen zu erheblichen Problemen: Kreditlinien wurden gekürzt und rund 15% dieser Firmen mussten Insolvenz anmelden.

Praktische Anwendung & Hilfreiche Tools

Erfolgreiche Anwendungsbeispiele:

Verknüpfung von Creditreform Rating mit KI-Analysen: Kreditentscheidungen in 5 statt 18 Tagen, Reduktion der Ausfallquote um 22%

Anpassung des Bewertungsmodells an lokale Unternehmen, insbesondere Familienunternehmen – Verbesserung der Treffsicherheit um 30%

Kostenlose Tools & Ressourcen:

- CR Navigator: Kostenfreies Basis-Tool zur Analyse der eigenen Bonität (wie ein „Finanz-Fitnesstracker“)

- Whitepaper: „ESG und Rating“ (Veröffentlicht Anfang 2024)

- Webinare: Regelmäßige Updates auf YouTube

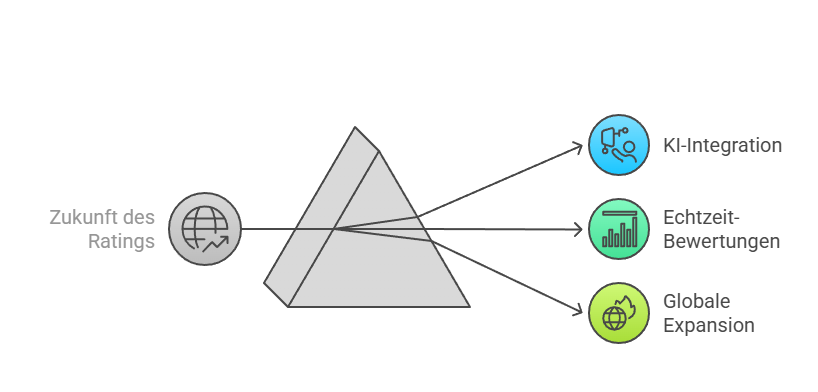

Zukunft & Technologische Innovationen

KI-Systeme werden voraussichtlich 80% der bisher von Analysten durchgeführten Tätigkeiten übernehmen

Dynamische Ratings durch Blockchain-Technologie: Automatische Aktualisierung nach jeder relevanten Transaktion

Geplante Verdoppelung der Marktpräsenz außerhalb Europas, Fokus auf strategische Partnerschaften im asiatischen Raum

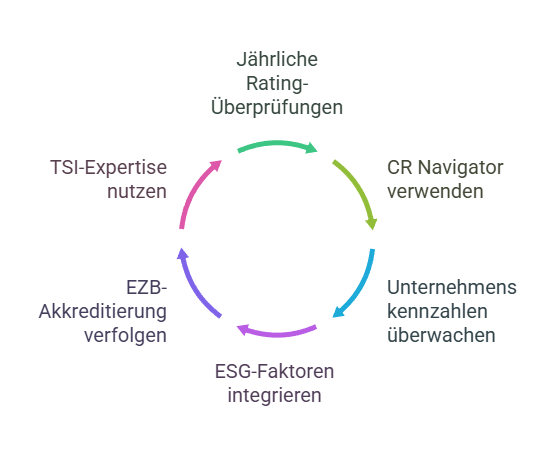

Ihr Fahrplan zum Erfolg:

Für Unternehmer:

- Mindestens jährliche Rating-Überprüfungen durchführen

- CR Navigator zur Identifikation potenzieller Schwachstellen nutzen

- Kontinuierliches Monitoring relevanter Kennzahlen etablieren

Für Investoren:

- ESG-Faktoren für ein umfassenderes Risikobild integrieren

- Die für 2026 erwartete EZB-Akkreditierung im Blick behalten

- Bei komplexen Entscheidungen auf Expertenrat zurückgreifen

Aktuelle Trends und Entwicklungen im Creditreform Rating

Die Digitalisierung macht auch vorm Rating nicht halt

In Fachzeitschriften stand neulich, dass die Rating-Experten seit 2022 vermehrt auf digitale Vorhersagemodelle umsteigen. Diese kombinieren allgemeine Wirtschaftsprognosen mit den individuellen Zahlen deines Unternehmens. Man kann sich das vorstellen wie einen Finanzcoach, der sowohl deine persönliche Situation als auch das wirtschaftliche Gesamtbild im Blick behält. Mittlerweile vertrauen über 250 europäische Banken auf diese Methode und können dadurch frühzeitig erkennen, wenn sich bei Kreditkunden Probleme anbahnen.

Experten rechnen damit, dass bis 2025 das Risikomanagement nochmals deutlich präziser wird. Ein Bekannter aus dem Bankensektor bestätigte mir kürzlich, wie wertvoll diese Zeitersparnis im Tagesgeschäft ist.

Nachhaltigkeit ist das neue Schwarz

Ähnlich wie in anderen Branchen verändern sich auch im Ratingbereich die Schwerpunkte. Nachhaltigkeit (ESG) rückt dabei immer stärker in den Fokus. Ein Geschäftspartner – ein solider Mittelständler aus Süddeutschland – berichtete mir neulich, dass seine Firma im Rating um zwei Stufen nach oben klettern konnte, nachdem sie einen durchdachten Plan zur CO₂-Reduzierung präsentiert hatte.

Das hat mich durchaus überrascht, zeigt aber deutlich: Unternehmen, die Nachhaltigkeit ernst nehmen und dokumentieren, erleichtern es auch den Emittenten, Vertrauen bei potenziellen Investoren aufzubauen.

Die großen Drei haben Konkurrenz bekommen

Die großen Namen S&P, Moody’s und Fitch beherrschten den Markt über Jahre hinweg. Doch Creditreform hat in diesem Feld beachtliche Fortschritte gemacht. Mit einem jährlichen Zuwachs von 14% zwischen 2020 und 2024 zeigt das Unternehmen eine beeindruckende Entwicklung. Vor allem im DACH-Raum und in Osteuropa konnte die Firma ihre Position deutlich ausbauen.

Ein früherer Vorgesetzter brachte es einmal treffend auf den Punkt: „Manchmal sorgt gerade das tiefe Verständnis für regionale Märkte für den entscheidenden Wettbewerbsvorteil – hier können europäische Anbieter durchaus ihre Stärken ausspielen.“

Die Vor- und Nachteile des Creditreform Rating – ehrlich gesagt

Das Gute zuerst

Eine positive Bewertung verschafft Zugang zu besseren Konditionen – vergleichbar mit einem VIP-Status, der dir Sonderbehandlung einbringt. Von einem Münchner Maschinenbauunternehmen weiß ich, dass es nach Erreichen eines BBB-Ratings seine Finanzierungskosten um beachtliche 1,8% reduzieren konnte. Bei einem Kreditvolumen im Millionenbereich summiert sich das zu erheblichen Einsparungen!

Zudem erleichterst du Finanzinstituten die Einhaltung der strengen Basel-III-Vorschriften. Das mag technisch klingen, bringt dir aber handfeste Vorteile: Je reibungsloser du ins Risikomanagement einer Bank passt, desto unkomplizierter gestaltet sich deine Kreditaufnahme.

Die Schattenseiten

Die Realität zeigt auch Schattenseiten. Während der Energiekrise 2022 führte die Herabstufung von 23 Chemieunternehmen zu einer Kettenreaktion: Kreditlinien wurden gekappt, und in der Folge mussten etwa 15% dieser Firmen Insolvenz anmelden.

Eine weitere Herausforderung liegt in der rückwärtsgewandten Betrachtungsweise vieler Ratings. Die Bewertung stützt sich hauptsächlich auf vergangene Leistungen, berücksichtigt aber zukünftiges Potenzial kaum ausreichend. Ich erinnere mich an ein vielversprechendes Technologie-Startup, das trotz exzellenter Marktchancen eine schwache Bewertung erhielt, weil die historischen Finanzdaten noch nicht überzeugten.

Aus der Praxis: So nutzt du das Creditreform Rating richtig

Die Commerzbank macht’s vor

Ein praktisches Beispiel liefert die Commerzbank, die 2023 eine interessante Innovation umsetzte: Die Verbindung von Creditreform Rating mit fortschrittlichen KI-Analysen. Das Resultat kann sich sehen lassen – Kreditentscheidungen werden nun innerhalb von 5 statt früher 18 Tagen getroffen, und die Ausfallquote sank um beachtliche 22%. Bei einem Gespräch mit einem Branchenkenner erfuhr ich, dass gerade im Bereich Structured Finance, mit seinen komplexen Strukturen, solche Effizienzsteigerungen besonders wertvoll sind.

Den polnischen Trick kennen

Ein interessanter Ansatz kommt aus Polen: Dort wurde 2024 das Bewertungsmodell speziell an die Besonderheiten lokaler Unternehmen angepasst. Für Familienunternehmen, die in dieser Region traditionell stark vertreten sind, wurden spezifische Bewertungskriterien entwickelt. Der Erfolg spricht für sich – die Treffsicherheit der Ratings verbesserte sich um rund 30%. Für Interessierte bietet der TSI Congress regelmäßig fundierte Einblicke zu solchen regionalen Anpassungsstrategien.

Kostenlose Tools – warum nicht nutzen?

Mit dem CR Navigator steht ein praktisches Instrument zur Verfügung – dessen Basisversion sogar kostenfrei nutzbar ist – mit dem Sie Ihre eigene Bonität vorausschauend analysieren können. Die Situation gleicht einer präventiven Gesundheitsprüfung: Besser man kennt die eigenen Werte, bevor andere sie bewerten. Bei Fragen steht Ihnen übrigens ein kompetentes Team unter der Rufnummer 2131 109 626 zur Seite.

Bei meiner ersten Anwendung des Tools beeindruckte mich besonders die intuitive Bedienung. Die Auswertung lieferte mir wertvolle Hinweise, in welchen Bereichen mein Unternehmen Optimierungspotenzial aufwies.

Whitepaper & Co. – Wissen ist Macht

Besonders empfehlenswert erscheint mir das aktuelle 📄 Whitepaper: ESG und Rating, das Anfang 2024 veröffentlicht wurde. Eine aufschlussreiche Lektüre! Ergänzend bieten regelmäßige Webinare, die auch auf YouTube verfügbar sind, fortlaufend aktuelle Einblicke. Diese Informationsangebote lassen sich gut in Arbeitspausen integrieren.

Technologische Innovationen im Creditreform Rating?

Die KI kommt – und sie nimmt Jobs

Prognosen zufolge werden bis 2030 maschinelle Systeme etwa 80% der bislang von Analysten durchgeführten Tätigkeiten übernehmen können. Eine bemerkenswerte Entwicklung! Die Creditreform Compliance Services arbeiten bereits intensiv an der Entwicklung solcher automatisierter Bewertungssysteme.

Echtzeit ist das neue Normal

In absehbarer Zukunft – voraussichtlich ab 2026 – werden Ratings dynamischer werden: Durch Blockchain-Technologie könnten Bewertungen nach jeder relevanten Transaktion automatisch aktualisiert werden. Vergleichbar mit dem Echtzeit-Kontostand in modernen Banking-Anwendungen entstünde so ein stets aktuelles Bonitätsbild. Unternehmen der Creditreform-Gruppe wie Microm und Crefo Factoring beteiligen sich bereits aktiv an der Entwicklung dieser zukunftsweisenden Technologien.

Weltweite Expansion steht an

Brancheninformationen zufolge verfolgt Creditreform das ehrgeizige Ziel, bis 2028 ihre Marktpräsenz außerhalb Europas zu verdoppeln. Der Schwerpunkt dieser Expansion liegt offenbar auf strategischen Partnerschaften im asiatischen Raum. Besonders in Schwellenländern wächst der Bedarf an zuverlässigen und unabhängigen Bonitätsbewertungen kontinuierlich.

Dein Fahrplan zum Erfolg des Creditreform Rating

Für Unternehmer

- 🔄 Regelmäßige Rating-Überprüfungen: Führen Sie mindestens jährliche Überprüfungen durch – vergleichbar mit wichtigen Wartungsintervallen.

- 🛠 CR Navigator nutzen: Verwenden Sie den CR Navigator als präventives Instrument zur Identifikation potenzieller Schwachstellen.

- 📊 Kontinuierliches Monitoring: Etablieren Sie ein Monitoring Ihrer relevanten Unternehmenskennzahlen und Marktentwicklungen.

Für Investoren

- 🌍 ESG-Faktoren integrieren: Nutzen Sie die Bewertungen in Verbindung mit ESG-Kriterien für ein umfassenderes Risikobild.

- 📅 EZB-Akkreditierung 2026: Verfolgen Sie aufmerksam die für 2026 erwartete EZB-Akkreditierung, die neue Anlagemöglichkeiten eröffnen könnte.

- 💡 Expertenwissen nutzen: Greifen Sie bei komplexen Anlageentscheidungen auf die fundierte Expertise von TSI zurück.

Bonitäts-Selbsteinschätzung

Verschaffen Sie sich einen ersten Eindruck über Ihre Bonitätssituation mit diesem interaktiven Tool

Interpretation & Handlungsempfehlungen

Ihre finanzielle Situation ist solide. Mit einem Rating im BBB-Bereich können Sie zu angemessenen Konditionen Kredite erhalten und werden von Geschäftspartnern als vertrauenswürdiger Partner wahrgenommen.

Fazit: Die Zukunft des Creditreform Ratings

Creditreform Rating hat sich mittlerweile als verlässliche europäische Alternative zu den etablierten amerikanischen Anbietern positioniert. Besonders Unternehmen im DACH-Raum profitieren von einer präzisen Bonitätseinschätzung, die regionale Besonderheiten berücksichtigt.

Wichtig bleibt jedoch: Ratings bieten wertvolle Orientierung, ersetzen aber nicht die differenzierte Betrachtung. Wie bei Prognosen anderer Art empfiehlt sich stets die Ergänzung durch eigene Branchenkenntnisse und individuelle Bewertungskriterien.

Die fortschreitende Integration künstlicher Intelligenz wird den Ratingsektor in den kommenden Jahren fundamental verändern. Diese Transformation verspricht spannende Entwicklungen.

BONITÄT DEINER GESCHÄFTSPARTNER PRÜFEN

FAQ zum Creditreform Rating

Das Creditreform Rating ist eine unabhängige Bonitätsbewertung, die Unternehmen dabei hilft, ihre finanzielle Stabilität gegenüber Banken, Geschäftspartnern und Investoren zu dokumentieren. Es basiert auf verschiedenen Faktoren wie Finanzkennzahlen, Marktstellung und wirtschaftlichem Umfeld.

Ein gutes Rating verbessert die Kreditkonditionen, erleichtert Geschäftsabschlüsse und erhöht das Vertrauen in die Zahlungsfähigkeit eines Unternehmens. Besonders in unsicheren wirtschaftlichen Zeiten kann eine solide Bonitätsbewertung den Unterschied zwischen neuen Geschäftsmöglichkeiten und abgelehnten Krediten ausmachen.

Das Rating basiert auf einer umfassenden Analyse, die verschiedene Faktoren berücksichtigt:

Finanzielle Lage: Umsatz, Gewinn, Schuldenquote und Liquidität

Zahlungsverhalten: Pünktlichkeit bei Rechnungsbegleichung

Branchen- und Marktentwicklung: Wirtschaftliche Trends und externe Risiken

Unternehmensstruktur: Managementqualität und strategische Ausrichtung

Die Bewertung erfolgt in Form einer Skala von AAA (exzellente Bonität) bis D (Insolvenz). Unternehmen mit einer hohen Bewertung genießen bessere Finanzierungsmöglichkeiten und geschäftliche Vorteile.

Ein starkes Rating bringt viele strategische Vorteile, darunter:

✔ Bessere Finanzierungsmöglichkeiten: Banken und Investoren gewähren günstigere Kredite.

✔ Höheres Vertrauen von Geschäftspartnern: Lieferanten und Kunden arbeiten lieber mit bonitätsstarken Unternehmen zusammen.

✔ Wettbewerbsvorteil: Ein gutes Rating signalisiert Stabilität und Seriosität.

✔ Geringere Kosten: Niedrigere Zinsen und bessere Konditionen bei Finanzierungen.

Ein Münchner Mittelständler konnte seine Finanzierungskosten um 1,8 % senken, nachdem sein Rating auf BBB angehoben wurde.

Unternehmen können gezielt Maßnahmen ergreifen, um ihr Rating zu optimieren:

🔹 Solide Finanzplanung: Regelmäßige Cashflow-Analysen und Vermeidung hoher Schulden

🔹 Rechnungen pünktlich zahlen: Ein positives Zahlungsverhalten steigert das Vertrauen

🔹 Nachhaltigkeitsstrategie umsetzen: ESG-Kriterien gewinnen an Bedeutung und können das Rating positiv beeinflussen

🔹 Unternehmensprozesse optimieren: Effizientes Management und transparente Strukturen stärken das Vertrauen der Ratingagenturen

Viele Firmen konnten ihr Rating durch eine klar kommunizierte Nachhaltigkeitsstrategie verbessern.

Die Digitalisierung verändert das Ratingwesen rasant. Neue Technologien wie KI-gestützte Analysen und Big-Data-Modelle ermöglichen präzisere Bewertungen.

💡 Wichtige Entwicklungen:

✔ Echtzeit-Bonitätschecks: Unternehmen können ihre Bonität laufend überwachen.

✔ Automatisierte Scoring-Modelle: Banken treffen Kreditentscheidungen schneller.

✔ Blockchain-Technologie: Erhöht Transparenz und Sicherheit im Finanzrating.

Laut Experten werden bis 2030 rund 80 % der aktuellen Analystentätigkeiten von KI übernommen – das spart Zeit und verbessert Prognosen.

Ja, Creditreform plant eine weltweite Expansion bis 2028, insbesondere in Asien und Osteuropa. Die Nachfrage nach unabhängigen Ratings steigt, da immer mehr Unternehmen ihre Bonität dokumentieren müssen.

Wichtige Entwicklungen:

✔ Wachstum außerhalb Europas soll verdoppelt werden.

✔ ESG-Kriterien werden immer relevanter für internationale Investoren.

✔ Strategische Partnerschaften mit globalen Finanzakteuren sind geplant.

Mit einer jährlichen Wachstumsrate von 14 % zwischen 2020 und 2024 hat sich Creditreform als ernstzunehmender Wettbewerber zu den großen US-Agenturen etabliert.