Firmen Bonität prüfen kostenlos: Die 4 besten Tools im Vergleich

Wenn langjährige Geschäftspartner plötzlich keine Rechnungen mehr bezahlen, kann das existenzbedrohend werden. Eine rechtzeitige Bonitätsprüfung hätte solche Situationen verhindern können – idealerweise kostenlos.

Diese umfassende Analyse zeigt, wie Unternehmer ohne Budgetbelastung die Zahlungsfähigkeit ihrer Geschäftspartner überprüfen können – und welche kostenlosen Tools sich in der Praxis besonders bewährt haben.

Wie kann man die Firmen Bonität kostenlos prüfen?

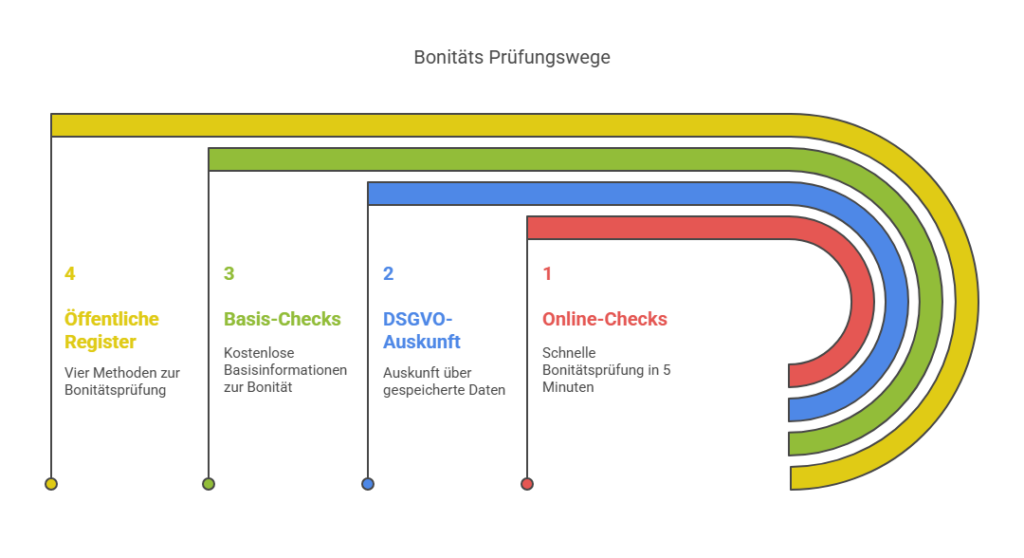

Um die Bonität von Unternehmen kostenlos zu prüfen, stehen Ihnen vier effektive Methoden zur Verfügung:

- Öffentliche Register wie das Handelsregister

- Kostenlose Basis-Checks (z. B. von Boniforce)

- DSGVO-Auskünfte bei bekannten Auskunfteien

- Schnelle Online-Checks über spezialisierte Plattformen

Diese Methoden helfen, die Zahlungsfähigkeit von Geschäftspartnern realistisch einzuschätzen und Ausfallrisiken zu minimieren. 🔍

Was bedeutet „Firmen Bonität prüfen kostenlos“ in der Praxis?

„Immer mehr Unternehmen haben Probleme mit Zahlungsausfällen“ – diese Meldung häuft sich in Wirtschaftsnachrichten. Dabei lassen sich solche Probleme oft vermeiden.

Wer die Firmen Bonität kostenlos prüfen möchte, sucht nach praxisnahen Wegen, um die Zahlungsmoral potenzieller Geschäftspartner einzuschätzen – ohne Gebühren oder aufwendige Vertragsbindungen.

Dank öffentlich zugänglicher Quellen und digitaler Tools ist das heute problemlos möglich.

Recherchen beim Bundesverband der Deutschen Volksbanken und Raiffeisenbanken (BVR) ergaben, dass mittlerweile 67 % der mittelständischen Unternehmen auf digitale Bonitätschecks setzen. Ein wachsender Anteil nutzt kostenfreie Angebote.

Der Trend zeigt: Kostenlose Bonitätsprüfungen sind keine Randerscheinung mehr – sie sind Bestandteil moderner Risikoprävention. 💡

Warum Firmen regelmäßig die Bonität prüfen sollten – am besten kostenlos

Wer regelmäßig die Firmen Bonität prüfen kostenlos durchführt, reduziert sein Ausfallrisiko erheblich. Die Bonität des Geschäftspartners gibt entscheidende Hinweise auf dessen wirtschaftliche Zuverlässigkeit.

Dr. Markus Weber vom Institut für Finanzmarktforschung erläutert:

„Unternehmen mit finanziellen Schwierigkeiten zahlen durchschnittlich 19 Tage später als finanziell gesunde Firmen. Diese Verzögerungen können für Lieferanten ernsthafte Liquiditätsprobleme verursachen.“

✔️ Die wichtigsten Vorteile der Bonitätsprüfung:

- Effektiver Schutz vor kostspieligen Zahlungsausfällen

- Stärkere Verhandlungsposition in Vertragsgesprächen

- Frühzeitige Risikominimierung durch gezielte Vorsorge

- Optimiertes Forderungsmanagement dank besserer Planbarkeit

Firmen Bonität prüfen kostenlos – Die 4 effektivsten Wege im Überblick

Vier bewährte Methoden haben sich für eine Bonitätsprüfung ohne Kosten als besonders effektiv erwiesen:

1. 🏛️ Öffentliche Register nutzen

Das Handelsregister und weitere öffentliche Register bieten wertvolle Grundinformationen. Unternehmer können direkt online überprüfen, ob eine Firma existiert, wann sie gegründet wurde und wer die Verantwortlichen sind.

Tipp: Änderungen in der Geschäftsführung können bereits wichtige Hinweise auf mögliche Risiken geben.

2. 📊 Kostenlose Basis-Checks

Hier erhalten Sie kostenfreie Basisinformationen zu Unternehmen:

- Boniforce: KI-gestützte Bonitätsauskunft als innovativer Gratis-Basischeck

- North Data: Kostenlose Infos zu Firmenverflechtungen und Beteiligungen

3. 🔒 DSGVO-Auskunft als Chance

Ein oft übersehener Weg: Nach Artikel 15 DSGVO muss z. B. die SCHUFA kostenlos Auskunft über gespeicherte Daten geben. Dies gilt auch für Unternehmen, wenn personenbezogene Daten betroffen sind.

Praxis-Tipp: Telefonische Nachfragen bei Auskunfteien wie der SCHUFA können oft überraschend informativ sein.

4. ⚡ Schnelle Online-Checks testen

Diverse Plattformen ermöglichen eine schnelle Bonitätsprüfung mit Ergebnissen in unter 5 Minuten. Diese Services kombinieren verschiedene Datenquellen und liefern eine grundlegende Risikoeinschätzung.

Wer mischt bei der Bonitätsprüfung mit? Ein Blick hinter die Kulissen

Die großen Auskunfteien in Deutschland verfügen über umfangreiche Datenbanken. SCHUFA, Creditreform und CRIF Bürgel sammeln fortlaufend Daten zum Zahlungsverhalten und zur finanziellen Stabilität verschiedenster Unternehmen.

Branchenkenner berichten: Diese Auskunfteien halten teils erstaunlich detaillierte Informationen bereit. „Manche Dateien enthalten mehr über das Zahlungsverhalten eines Unternehmens als dessen eigene Buchhaltung“, berichtet ein Insider aus der Metallbranche. 🔍

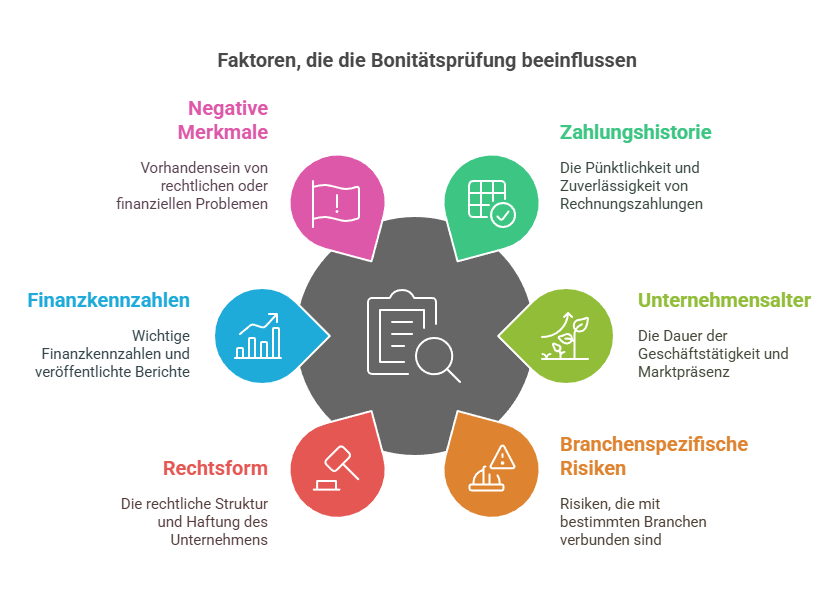

🔎 Was fließt in eine Bonitätsprüfung ein?

Bei einer Bonitätsprüfung eines Unternehmens berücksichtigen Auskunfteien typischerweise folgende Faktoren:

- Zahlungshistorie: Werden Rechnungen pünktlich beglichen?

- Unternehmensalter und Marktpräsenz

- Branchenspezifische Risiken: z. B. Saisonalität oder Marktveränderungen

- Rechtsform: und damit verbundene Haftungsfragen

- Bilanzielle Kennzahlen: inkl. veröffentlichter Geschäftsberichte

- Negativmerkmale: wie Mahnbescheide oder Zwangsvollstreckungen

Fazit: Hinter jeder Bonitätsbewertung steckt ein komplexes Zusammenspiel aus Datenquellen und Algorithmen. Wer weiß, worauf geachtet wird, kann gezielt an seiner Bewertung arbeiten. 💡

Warum Firmen anders bewertet werden als Privatpersonen

Die Bonitätsprüfung bei Unternehmen unterscheidet sich fundamental von der bei Privatpersonen. Bankexperten vergleichen den Unterschied mit verschiedenen Diagnoseverfahren: Bei Privatpersonen geht es um Einkommen und Konsumverhalten, bei Unternehmen um Geschäftsmodell und Marktposition.

Eine Analyse aus Gesprächen mit Branchenexperten zeigt die wichtigsten Unterschiede im Überblick:

| Aspekt | Wirtschaftliche Bonität (Unternehmen) | Persönliche Bonität (Privatperson) |

|---|---|---|

| Bewertungsgrundlage | Bilanzkennzahlen, Umsatzentwicklung | Einkommen, Vermögensaufbau |

| Relevante Faktoren | Marktposition, Branchenrisiken | SCHUFA-Basisscore, bisherige Rückzahlungen |

| Datenbasis | Veröffentlichte Berichte, Handelsregister | Persönliche Daten, Kreditverträge, Zahlungsverhalten |

| Zugang | Meist kostenpflichtig (15–50 € pro Auskunft) | Einmal jährlich kostenfrei nach DSGVO |

| Aktualisierung | Oft verzögert durch jährliche Berichtszyklen | Nahezu in Echtzeit durch Bankenmeldungen |

Fazit: Während die Bonität von Privatpersonen stark automatisiert über wenige Datenquellen ermittelt wird, basiert die Bonitätsbewertung von Firmen auf deutlich komplexeren, öffentlich zugänglichen Informationen. 🧾

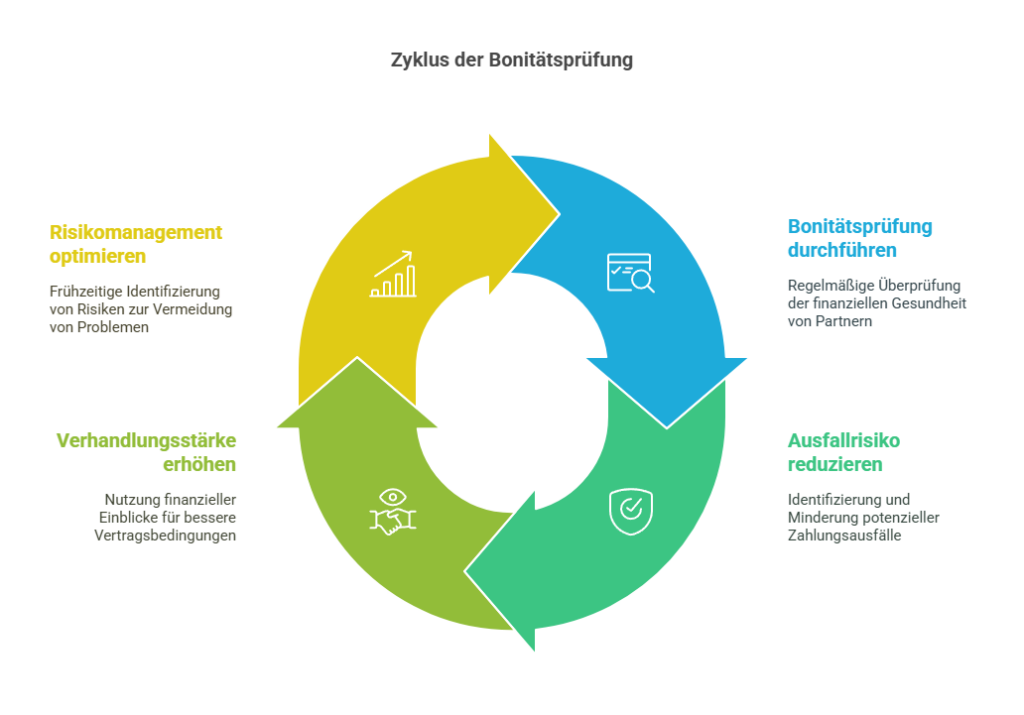

Interaktiver Bonitätsprüfungszyklus

Der Zyklus der Bonitätsprüfung

Die regelmäßige Überprüfung der Bonität von Geschäftspartnern ist entscheidend für Ihr Risikomanagement. Unternehmen mit finanziellen Schwierigkeiten zahlen durchschnittlich 19 Tage später als finanziell gesunde Firmen.

Basisinformationen sammeln

Erfassen Sie zunächst alle verfügbaren Daten des zu prüfenden Unternehmens:

- Vollständiger Firmenwortlaut

- Rechtsform (z.B. GmbH, AG, UG)

- Exakte Adresse inkl. Ort und PLZ

- Handelsregisternummer (falls vorhanden)

Öffentliche Register nutzen

Konsultieren Sie offizielle Register für verlässliche Grundinformationen:

- Handelsregister und Unternehmensregister

- Insolvenzbekanntmachungen unter insolvenzbekanntmachungen.de

- Bekanntmachungen im Bundesanzeiger

Gratis-Tools einsetzen

Nutzen Sie verschiedene kostenlose Plattformen für einen Basischeck:

- Boniforce mit KI-basiertem Bonitätscheck

- North Data für Firmenverflechtungen & Beteiligungen

- Creditreform (kostenfreie Varianten) für Basisdaten

- DSGVO-Auskunft bei bekannten Auskunfteien

Ergebnisse analysieren

Achten Sie bei der Analyse besonders auf diese Faktoren:

- Zahlungshistorie: Werden Rechnungen pünktlich beglichen?

- Unternehmensalter und Marktpräsenz

- Branchenspezifische Risiken

- Rechtsform und damit verbundene Haftungsfragen

- Negativmerkmale wie Mahnbescheide oder Zwangsvollstreckungen

Entscheidung treffen

Leiten Sie basierend auf den Ergebnissen geeignete Maßnahmen ab:

- Geschäftsbeziehung ohne Einschränkungen aufnehmen

- Geschäft nur gegen Vorkasse oder mit verkürzten Zahlungszielen

- Weitere Absicherungen wie Bankgarantien verlangen

- Bei erhöhtem Risiko: Investment in kostenpflichtige, detailliertere Bonitätsprüfung

- Geschäftsbeziehung ablehnen bei zu hohem Risiko

Regelmäßig überprüfen

Wiederholen Sie die Bonitätsprüfung in diesen Situationen:

- In regelmäßigen Abständen – auch bei Bestandskunden

- Bei Anzeichen von Zahlungsproblemen

- Vor Abschluss größerer Aufträge oder Projekte

- Bei Veränderungen im Marktumfeld oder in der Branche

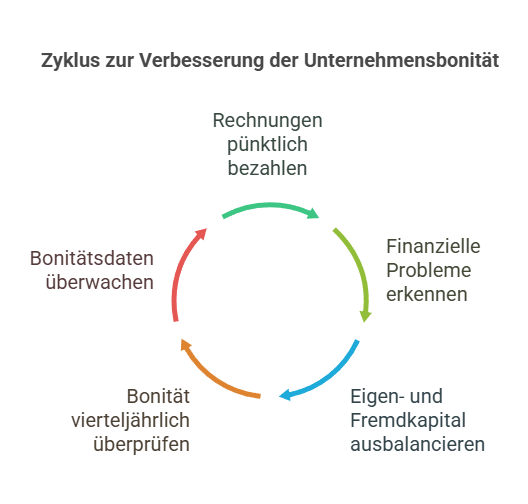

So lässt sich die Bonität eines Unternehmens verbessern

Finanzexperten empfehlen fünf Kernmaßnahmen, um die Bonität nachhaltig zu verbessern und negative Einträge zu vermeiden:

- ✔️ Konsequente Zahlungsdisziplin: Rechnungen pünktlich bezahlen schafft Vertrauen

- 💡 Professionelles Liquiditätsmanagement: Engpässe frühzeitig erkennen und Gegenmaßnahmen einleiten

- ⚖️ Eigenkapital stärken: Ein ausgewogenes Verhältnis zwischen Eigen- und Fremdkapital anstreben

- 🔍 Regelmäßige Überprüfung: Die eigene Bonität im Quartalsrhythmus checken

- 📋 Daten kontrollieren: Bonitätsdaten bei Auskunfteien auf Fehler oder Unstimmigkeiten prüfen

Thomas Schmidt, Finanzexperte bei der Deutschen Industrie- und Handelskammer, erklärt:

„Eine gute Bonität funktioniert für jedes Unternehmen wie eine Visitenkarte im digitalen Zeitalter. Sie verbessert die Chancen bei Kreditverhandlungen und macht das Unternehmen für hochwertige Aufträge attraktiver.“

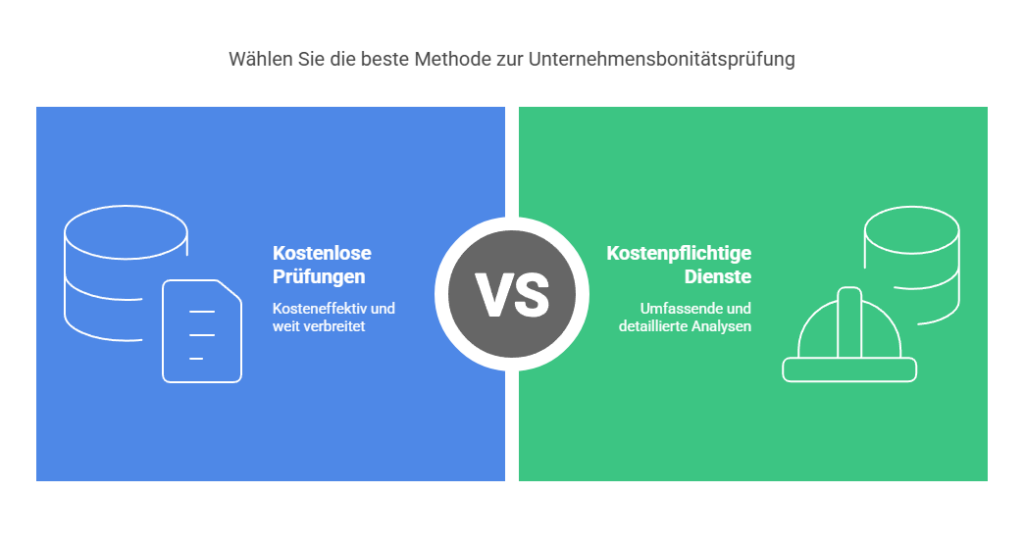

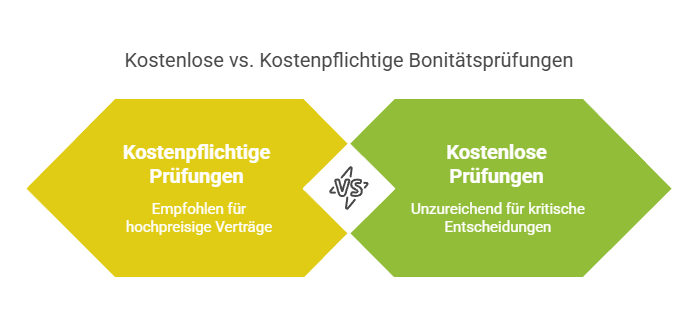

Firmen Bonität prüfen kostenlos: Bewertung der besten Gratis-Checks

Nach umfassenden Tests zeigen sich klare Stärken und Schwächen kostenloser Bonitätsprüfungen:

✔️ Stärken

- Keine Budgetbelastung – ideal für kleine Unternehmen und Gründer

- Unkomplizierter erster Eindruck von potenziellen Geschäftspartnern

- Jederzeit abrufbar ohne vertragliche Verpflichtungen

- Ausreichend für eine grundlegende Risikoeinschätzung

⚠️ Schwächen

- Begrenzte Informationstiefe verglichen mit kostenpflichtigen Diensten

- Teilweise veraltete oder unvollständige Daten

- Nur oberflächliche Einblicke in die finanzielle Situation

- Bei geschäftskritischen Entscheidungen oft nicht ausreichend verlässlich

Praxisbeispiel: Ein Handwerksbetrieb aus Bayern berichtete, wie er bei einem 50.000-Euro-Auftrag zunächst auf kostenlose Prüfungen setzte – und später einen Teil der Rechnung abschreiben musste. Ein klarer Hinweis: Bei größeren Beträgen ist professionelle Prüfung ratsam.

Ab welchem Punkt lohnt sich die Investition in kostenpflichtige Dienste?

„Geiz bei der Bonitätsprüfung kann teuer werden“ – diese Erfahrung machte ein mittelständischer Schreinermeister, der nach einem kostspieligen Zahlungsausfall seine Strategie grundlegend änderte.

Branchenkenner empfehlen, in folgenden Situationen gezielt auf kostenpflichtige Bonitätsdienste zu setzen:

- Regelmäßiger Kontakt mit neuen Kunden und Lieferanten

- Hoher Auftragswert, der die individuelle Schmerzgrenze übersteigt

- Geplante langfristige Geschäftsbeziehungen

- Internationale Geschäftspartner mit eingeschränkter Datentransparenz

🚀 Vorteile kostenpflichtiger Dienste:

- Tiefgreifendere Analysen mit Bewertung versteckter Risiken

- Aktuellere und präzisere Datenbasis

- Automatische Benachrichtigungen bei Bonitätsveränderungen

- Solide Entscheidungsgrundlage für kritische Geschäftsentscheidungen

Die Handelskammer Hamburg empfiehlt konkret:

„Bei Aufträgen über 10.000 Euro oder längerfristigen Geschäftsbeziehungen sollten Unternehmen in professionelle Bonitätsprüfungen investieren, da des Weiteren das Risikopotenzial unverhältnismäßig ansteigt.“

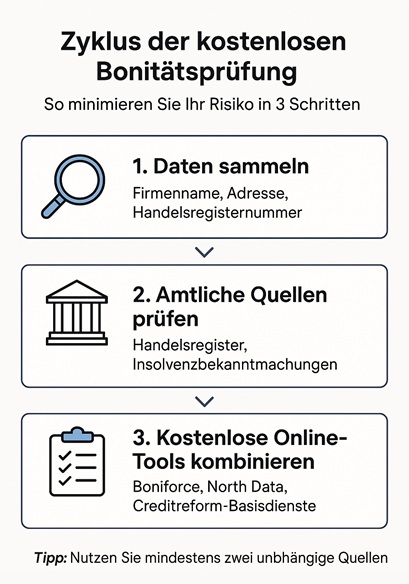

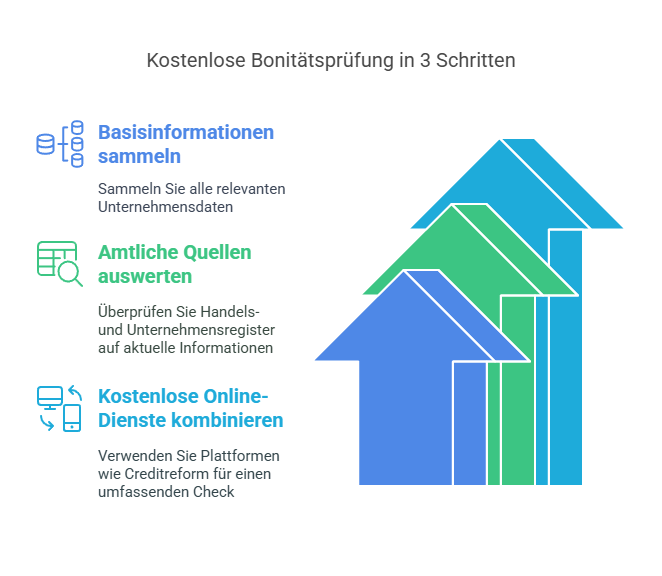

Praktische Anleitung: Kostenlose Bonitätsprüfung in 3 Schritten

Wirtschaftsexperten empfehlen diesen Drei-Schritt-Prozess für eine effektive kostenlose Bonitätsprüfung von Geschäftspartnern:

1. 🧾 Basisinformationen sammeln

Alle verfügbaren Daten des zu prüfenden Unternehmens erfassen:

- Vollständiger Firmenwortlaut

- Rechtsform (z. B. GmbH, AG, UG)

- Exakte Adresse inkl. Ort und PLZ

- Handelsregisternummer

2. 🏛️ Amtliche Quellen auswerten

Konsultieren Sie offizielle Register wie:

- Handelsregister und Unternehmensregister

- Prüfen Sie auf aktuelle Insolvenzbekanntmachungen unter insolvenzbekanntmachungen.de

3. 🔍 Kostenlose Online-Dienste kombinieren

Nutzen Sie verschiedene kostenlose Plattformen für einen Basischeck:

- Boniforce mit KI-basiertem Bonitätscheck

- North Data für Firmenverflechtungen & Beteiligungen

- Creditreform (kostenfreie Varianten) für Basisdaten

Achtung: Einige Dienste erfordern eine Registrierung – prüfen Sie hier stets die Datenschutzbedingungen.

Profi-Tipp von erfahrenen Einkäufern: Niemals nur eine Quelle nutzen! Erst durch die Kombination mehrerer Informationsquellen entsteht ein verlässliches Gesamtbild. 💡

Der richtige Zeitpunkt für Bonitätsprüfungen

Finanzexperten raten, insbesondere in folgenden Situationen eine Bonitätsprüfung durchzuführen:

- Unmittelbar vor Vertragsabschluss: Zur Absicherung der Zahlungsfähigkeit des Partners

- Bei jeder neuen Geschäftsanbahnung mit unbekannten Partnern

- Grundsätzlich beim Abschluss größerer Aufträge oder Projekte

- Immer dann, wenn Zahlungsziele gewährt werden sollen

- In regelmäßigen Abständen – auch bei Bestandskunden

Clemens Müller, Unternehmensberater bei der Finanzvision GmbH, erläutert:

„Viele Unternehmer verzichten aus falsch verstandener Höflichkeit auf eine Bonitätsprüfung – und riskieren damit Zahlungsausfälle, die mit einem einfachen Check vermeidbar gewesen wären.“

Fazit: Firmen Bonität prüfen kostenlos – Ja, aber mit Augenmaß

Die Analyse zeigt: Kostenlose Dienste zur Prüfung der Firmenbonität bieten erheblichen Nutzen, wenn ihre Grenzen bekannt sind. Sie helfen nachweislich, Risiken zu minimieren, belasten das Budget nicht und liefern einen ersten Eindruck zur finanziellen Stabilität von Geschäftspartnern.

Praxisbeispiele belegen, dass bereits einfache Gratis-Checks suspekte Firmen rechtzeitig identifizieren können. Dennoch gleichen diese Tools eher einem Basiswerkzeug – für alltägliche Aufgaben ausreichend, bei komplexeren Anforderungen begrenzt.

Experten empfehlen: Je größer der Auftragswert und je langfristiger die geplante Zusammenarbeit, desto umfassender sollte die Bonitätsprüfung ausfallen.

Bei geschäftskritischen Verträgen rechtfertigt die Investition in einen professionellen Check oft den Preis. Für kleinere Geschäfte und zur ersten Einschätzung erfüllen kostenlose Dienste ihren Zweck vollkommen. ✅

✔️ Handlungsempfehlung

Sichern Sie Ihr Unternehmen ab! Investieren Sie heute 10 Minuten Zeit und überprüfen Sie mit den vorgestellten Gratis-Tools die Bonität Ihres wichtigsten Neukunden oder unsichersten Geschäftspartners. Eine rechtzeitige Prüfung schützt vor späteren Zahlungsausfällen. 🛡️

BONITÄT DEINER GESCHÄFTSPARTNER PRÜFEN

FAQ

„Firmen Bonität prüfen kostenlos“ heißt, dass Sie die Zahlungsfähigkeit eines Unternehmens ohne Kosten analysieren können. Dazu zählen Informationen aus öffentlichen Registern, DSGVO-Auskunftsrechte sowie kostenfreie Online-Plattformen wie Boniforce oder North Data. So lassen sich Zahlungsausfälle vermeiden – ganz ohne Budgetbelastung.

Die vier besten kostenlosen Tools im Vergleich sind:

Handelsregister und Unternehmensregister – für rechtliche Grunddaten

Boniforce KI-Check – für eine moderne Risikoeinschätzung

North Data – für Einblicke in Firmenverflechtungen

DSGVO-Auskunft (z. B. SCHUFA) – um gespeicherte Bonitätsdaten zu erhalten

Diese Tools sind ideal für einen ersten Eindruck.

Experten empfehlen, die Firmen Bonität regelmäßig – idealerweise quartalsweise – zu prüfen. Besonders wichtig ist das vor neuen Geschäftsbeziehungen, bei größeren Aufträgen oder wenn Zahlungskonditionen gewährt werden. So sichern Sie sich zuverlässig gegen Ausfälle ab.

Kostenlose Bonitätsprüfungen bieten eine gute Ersteinschätzung, sind aber in Tiefe und Aktualität eingeschränkt. Für alltägliche Geschäftsentscheidungen reichen sie oft aus. Bei langfristigen oder großen Aufträgen empfehlen sich kostenpflichtige Dienste mit detaillierteren Analysen.

Die Bonität eines Unternehmens basiert u. a. auf:

– Zahlungshistorie und Mahnbescheiden

– Bilanzkennzahlen und Geschäftsberichten

– Unternehmensalter und Marktposition

– Rechtsform und Haftungsstruktur

Je mehr dieser Daten berücksichtigt werden, desto fundierter fällt die Bewertung aus.

Kostenpflichtige Bonitätsdienste sind dann sinnvoll, wenn:

– der Auftragswert über 10.000 € liegt,

– internationale Partner involviert sind oder

– langfristige Geschäftsbeziehungen geplant sind.

Sie liefern tiefere Analysen, aktuellere Daten und automatische Warnmeldungen – entscheidend für fundierte Entscheidungen.