Kreditwürdigkeit verbessern: Die 5 besten Tipps im Jahr 2025

Spürst du es auch? Den Blick hinter die Kulissen, wenn du deinen Namen unter einen Mietvertrag setzt. Die Sekunden des Wartens, während der Verkäufer deine Daten beim Handyabschluss prüft.

Genau dort passiert es: Unsichtbar, aber allgegenwärtig bestimmt dein Bonitätswert, welche Türen sich öffnen – oder eben verschlossen bleiben. Banken und Unternehmen achten heute mehr denn je auf deine Kreditwürdigkeit.

Viele Immobilienträume zerplatzen, Leasingverträge scheitern oder selbst einfache Mobilfunkanbieter winken ab – und zwar dann, wenn der verborgene Zahlenwert nicht stimmt.

Deshalb möchtest du sicher wissen, wie du deine Kreditwürdigkeit verbessern kannst. Nur wenige wissen wirklich, was hinter dem Vorhang der Bonitätsprüfung geschieht.

Wie kann man seine Kreditwürdigkeit verbessern?

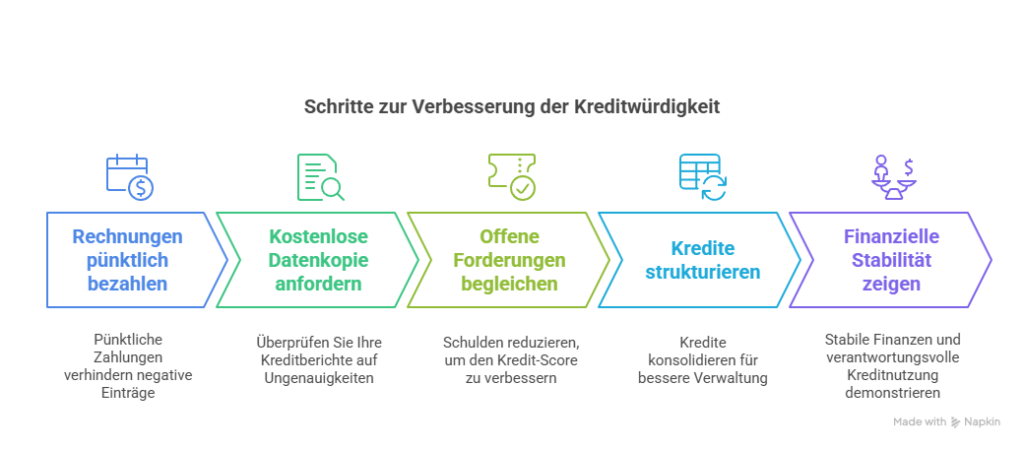

Um Ihre Kreditwürdigkeit zu verbessern, sollten Sie diese 5 Maßnahmen gezielt ergreifen:

- Rechnungen pünktlich bezahlen – das beeinflusst rund 35 % Ihres Scores

- Kostenlose Datenkopie bei der SCHUFA anfordern und Fehler korrigieren

- Offene Forderungen konsequent begleichen – je schneller, desto besser

- Kredite strukturieren und kleine Darlehen zusammenfassen, um Übersicht zu schaffen

- Finanzielle Stabilität zeigen – durch konstantes und verlässliches Zahlungsverhalten

Fazit: Schon kleine Änderungen im Verhalten können einen spürbaren Effekt auf Ihre Bonität haben – und damit auf Ihre finanziellen Möglichkeiten im Alltag. 💡

Was bedeutet Kreditwürdigkeit verbessern?

Stell dir deinen Bonitätswert als dein finanzielles Strafregister vor. Er verrät Geldgebern, wie zuverlässig du mit Verbindlichkeiten umgehst. Während wir landläufig von Bonität sprechen, misst die Finanzwelt in Deutschland den Wert vorwiegend am Schufa Score.

Dieser Wert bewegt sich auf einer Skala von 0 bis 100. Je höher der Scorewert, desto geringer das Risiko und desto wahrscheinlicher ist es, dass du pünktlich bezahlst. Banken und Sparkassen wissen das zu schätzen.

Doch anders als viele glauben, ist deine Bonität nicht in Stein gemeißelt – du kannst sie aktiv beeinflussen.

Generell gilt: Pünktliche Zahlungen, kluger Abbau von laufenden Krediten oder das Aufspüren fehlerhafter Einträge können den Zahlenwert über Zeit deutlich verbessern. Die Verbesserung des Schufa-Scores öffnet dir Türen zu attraktiven Konditionen. 📈

BONITÄT DEINER GESCHÄFTSPARTNER PRÜFEN

Neue Wege, wie du deine Kreditwürdigkeit verbessern kannst

Der Finanzsektor erfindet sich gerade selbst neu – mit spürbaren Folgen für die Bewertung deiner Bonität:

- 💡 Banking neu gedacht: Durch vernetzte Bankkonten entsteht ein umfassenderes Bild deiner finanziellen Lage. Zahlungen für Streaming-Dienste oder deine tadellose Mietzahlungshistorie zählen plötzlich positiv in die Bewertung ein.

- 🚀 Die Fintech-Revolution: Unternehmen wie Klarna oder N26 stellen dir zur Verfügung, was früher im Verborgenen lag: aktuelle Daten zu deinem Score-Wert. Laut Schufa Holding AG nutzen mittlerweile 43 % der Verbraucher:innen solche digitalen Werkzeuge.

- 📊 Künstliche Datenauswertung: Algorithmen analysieren heute hunderte Einzelmerkmale – ganz anders als früher. Die Höhe des Einkommens spielt dabei übrigens keine Rolle. Es zählt, wie stabil und vorhersehbar du wirtschaftest.

Fazit: Wer neue Tools gezielt nutzt und versteht, wie Bonitätsbewertung heute funktioniert, kann gezielt Einfluss auf seinen Score nehmen – auch ohne großes Einkommen.

Kreditwürdigkeit verbessern: Die 5 wichtigsten Tipps

1. ✔️ Rechnungen pünktlich bezahlen

Nichts spielt eine wichtigere Rolle als deine Zahlungsdisziplin. Experten schätzen, dass pünktliche Zahlungen etwa 35 % deines Gesamtscores ausmachen. Wer hier nachlässig ist, riskiert schnell einen negativen Eintrag bei der Schufa. Richte stattdessen Daueraufträge ein – so verhinderst du Zahlungslücken, die den Score negativ beeinflussen.

Der Bankenexperte Thomas Müller betont: „Über Jahre hinweg zuverlässig zahlen formt deine Kreditwürdigkeit nachhaltiger als jeder kurzfristige Bonitätstrick.“

2. 📝 Kostenlose Datenkopie anfordern

Nutze dein Recht auf eine kostenlose Selbstauskunft bei der Schufa. Laut Schufa sind rund 30 % der gespeicherten Informationen fehlerhaft oder veraltet. Die DSGVO macht’s möglich: Einmal jährlich kannst du eine Datenkopie kostenfrei anfordern.

Entdeckst du falsche Einträge? Fordere umgehend Korrektur – die Auskunftei ist verpflichtet, nachweislich falsche Daten zu berichtigen.

3. 💰 Offene Forderungen begleichen

Offene Schulden sind reine Score-Vernichter. Bereits nach der zweiten Mahnung droht ein Negativeintrag bei der Schufa. Jeder Tag zählt!

Gut zu wissen: Nach Löschung der Schulden verbessert sich dein Score wieder. Bei Engpässen: Frühzeitig mit Gläubigern sprechen – viele bieten Teilzahlungslösungen an.

4. 🔄 Kredite strukturieren

Mehrere Kleinkredite wirken oft unübersichtlich und riskant. Besser: Umschuldung auf einen einzigen Kredit mit besserem Zinssatz und weniger Einträgen bei der Schufa.

Die DKV Bank bietet z. B. Umschuldungspakete mit nur einer monatlichen Rate.

| Aspekt | Vorher | Nachher |

|---|---|---|

| Anzahl Kredite | 4 verschiedene Kredite (Möbel, Auto, Kreditkarte, Konsumkredit) |

1 einziger Kredit |

| Monatliche Rate | 580 € insgesamt (verteilt auf 4 Zahlungen) |

482 € insgesamt (nur eine Zahlung) |

| Zinssätze | Zwischen 8,5 % und 16,8 % | Einheitlich 6,9 % |

| Verwaltungsaufwand | 4 Verträge, 4 Zahlungstermine | 1 Vertrag, 1 Zahlungstermin |

| Schufa-Eintrag | 4 laufende Kredite (wirkt riskant) | 1 laufender Kredit (wirkt kontrolliert) |

| Monatliche Ersparnis | — | 98 € |

| Bonitätseffekt | Niedrigerer Score | Besserer Score |

5. 📍 Finanzielle Stabilität zeigen

Häufige Umzüge und Bankenwechsel wirken sich negativ auf deine Bonität aus. Beständigkeit und ein ausgeglichenes Verhältnis von Einnahmen und Ausgaben stärken dein Profil.

Wichtig: Auch abgeschlossene und vollständig getilgte Kredite verbessern deine Bewertung – sie zeigen, dass du verantwortungsvoll mit Geld umgehst.

Kreditwürdigkeits-Rechner

Sehen Sie, wie verschiedene Faktoren Ihren Schufa-Score beeinflussen

Tipps zur Verbesserung Ihrer Kreditwürdigkeit:

- Zahlen Sie Rechnungen immer pünktlich – richten Sie Daueraufträge ein

- Halten Sie Ihre Kreditkartennutzung unter 30% des verfügbaren Limits

- Fordern Sie regelmäßig eine kostenlose Selbstauskunft bei der Schufa an

- Begleichen Sie offene Forderungen schnellstmöglich

- Strukturieren Sie Ihre Kredite – fassen Sie mehrere kleine Kredite zusammen

Tabelle: Die Bonitäts-Stellschrauben im Überblick

Was beeinflusst deinen Score – und wie kannst du es gezielt nutzen? Diese Übersicht zeigt dir die wichtigsten Faktoren auf einen Blick:

| Was beeinflusst deinen Score? | Wie stark wirkt es? | So nutzt du den Faktor |

|---|---|---|

| Zahlungshistorie | 35 % | Rechnungen pünktlich bezahlen, Daueraufträge einrichten |

| Verschuldungsgrad | 30 % | Kreditkartennutzung unter 30 % des Limits halten |

| Länge der Kredithistorie | 15 % | Alte Konten nicht schließen, selbst wenn sie kaum genutzt werden |

| Kreditneuanfragen | 10 % | Nur Konditionsanfragen stellen, keine Kreditanfragen |

| Kreditart-Mix | 10 % | Kreditkarten und Ratenkredite verantwortungsvoll kombinieren |

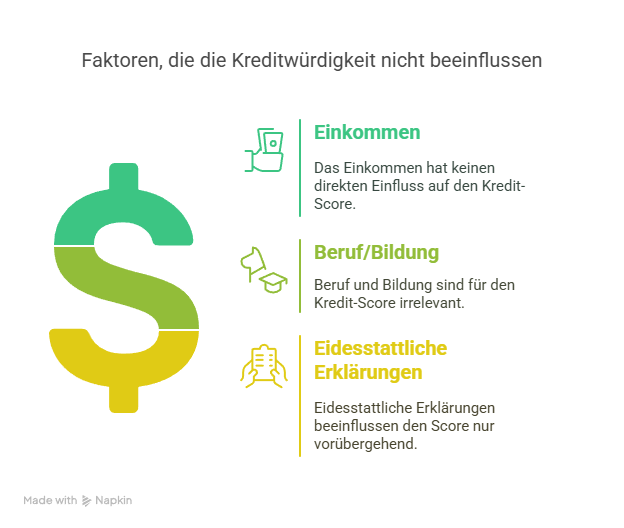

Was hat keinen Einfluss auf deine Kreditwürdigkeit?

Es gibt einige verbreitete Annahmen, die keinen Einfluss auf den SCHUFA-Score haben – obwohl viele das Gegenteil vermuten:

- ❌ Die Höhe deines Einkommens spielt für Auskunfteien wie die SCHUFA keine direkte Rolle

- ❌ Dein Beruf oder Bildungsabschluss – ausschlaggebend ist allein dein finanzielles Verhalten

- ❌ Eidesstattliche Erklärungen werden zwar nach drei Jahren gelöscht, beeinflussen aber währenddessen deinen Score stark

Fazit: Entscheidend für deine Kreditwürdigkeit ist nicht, wie viel du verdienst oder welchen Titel du hast – sondern wie verantwortungsvoll du mit Zahlungen und Krediten umgehst.

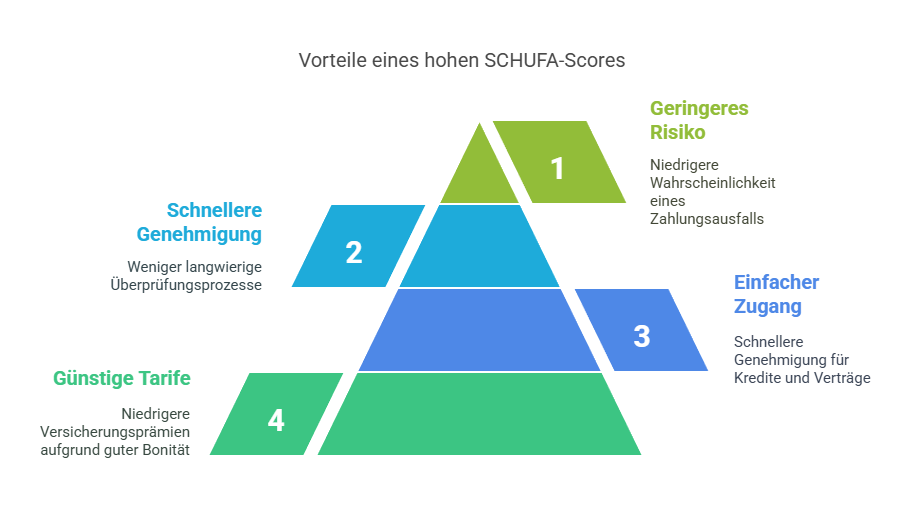

Wie sich ein verbesserter Score konkret auswirkt

Ein verbesserter SCHUFA-Score kann erstaunliche Auswirkungen haben. Bei einem Topwert von 95 % kannst du bei Kreditverhandlungen oft bis zu zwei Prozentpunkte bei den Zinsen herausschlagen. 💰

Beispiel: Bei einer typischen Baufinanzierung über 300.000 € bedeutet das jährlich bis zu 6.000 € weniger Zinsbelastung!

Außerdem verringert sich dein Risiko eines Zahlungsausfalls in den Augen der Kreditgeber – das führt zu schnelleren Zusagen und besseren Bedingungen.

Eine gute Bonität bringt handfeste Vorteile:

- 🏠 Reibungslose Wohnungssuche – ohne misstrauische Vermieter

- 📱 Handy- und Internetverträge – ganz ohne Kautionsleistungen

- ⚡ Beschleunigte Kreditentscheidungen – ohne langwierige Prüfverfahren

- 🛡️ Günstigere Versicherungstarife – durch reduzierte Risikozuschläge

Fazit: Wer seinen Score aktiv verbessert, spart nicht nur bares Geld – er verschafft sich auch mehr Freiheit und Vertrauen im Alltag. 📈

Kreditwürdigkeit verbessern trotz negativer Einträge – so geht’s

Selbst mit angeschlagenem Finanzprofil gibt es Wege, wie du deine Kreditwürdigkeit verbessern kannst:

- 🔍 Falsch gespeicherte Daten durch schriftlichen Antrag korrigieren

- 📩 Mit Vertragspartnern über die Schufa-Klausel sprechen – Datenübermittlung ggf. einschränken

- 🆓 Bonify nutzen, um jederzeit kostenfreie Einblicke in deine Bonität zu erhalten

- 🏗️ Vertrauen neu aufbauen durch kleine, regelmäßig zurückgezahlte Kredite

Was tun bei negativen Einträgen?

Wenn negative Einträge deinen Score belasten, solltest du aktiv werden:

- 🔎 Prüfe, ob der Eintrag berechtigt ist

- 📝 Ist er falsch? Fehler direkt bei der Schufa melden

- 💳 Ist er berechtigt? Forderung bezahlen – automatische Löschung erfolgt in der Regel nach 3 Jahren

- 📞 Gläubiger ansprechen und um eine vorzeitige Löschung bitten

„Viele Kundinnen und Kunden wissen nicht, dass man auch bei berechtigten Negativeinträgen Handlungsmöglichkeiten hat,“ erklärt Verbraucherschützer Michael Weber. „Nach Bezahlung kann man beim Gläubiger anfragen, ob er einer vorzeitigen Löschung zustimmt.“

Wie sich deine Kreditwürdigkeit verbessern lässt – Zukunftsausblick 2025

Die Art der Bonitätsbewertung verändert sich grundlegend:

- 🤖 Smarte Scoringsysteme: Künstliche Intelligenz bewertet künftig auch Kleinstzahlungen – pünktliche Zahlung wird wichtiger denn je

- 🔗 Blockchain-Transparenz: Dezentrale Systeme wie Bloom geben dir mehr Kontrolle über deine Finanzdaten

- 🇪🇺 Europäische Regulierung: Die Open-Finance-Richtlinie ermöglicht dir künftig, positive Zahlungsdaten gezielt zu teilen

💡 Für weiterführende Informationen empfehlen wir die Webseiten der Verbraucherzentralen.

Kreditwürdigkeit verbessern im Alltag: Praktische Tipps

- 💳 Halte deine Kreditkartennutzung unter 30 % des Limits

- 📃 Prüfe deine Schufa-Einträge jährlich per Selbstauskunft

- ❌ Vermeide Kreditanfragen, die du nicht abschließen möchtest

- 📞 Kommuniziere frühzeitig mit Gläubigern, um Mahnverfahren zu vermeiden

- 📋 Erstelle dir einen Finanzfahrplan zur gezielten Bonitätsverbesserung

Fazit: Auch mit negativen Einträgen kannst du deine Kreditwürdigkeit langfristig verbessern – mit Transparenz, Strategie und Geduld.

Fazit: Gestalte deine Kreditwürdigkeit selbst

Deine Bonität verbessern ist kein Hexenwerk. Mit etwas Disziplin, regelmäßigen Selbstauskünften und systematischer Zahlungsmoral kannst du deinen Schufa-Score nachhaltig verbessern.

Bedenke: Deine Bonität ist nicht in Stein gemeißelt, sondern formbar.

Fang noch heute an: Informiere dich über deinen aktuellen Stand, richte Daueraufträge ein und plane deine Finanzen vorausschauend.

Ein starker Bonitätswert öffnet dir nicht nur günstigere Konditionen, sondern gibt dir auch das gute Gefühl, als verlässlicher Finanzpartner wahrgenommen zu werden. 🏦

Möchtest du deine Kreditwürdigkeit erhöhen? Dann starte mit einer kostenlosen Selbstauskunft – denn der erste Schritt zur Bonitätsverbesserung ist oft der wichtigste.

Diese Schritte helfen dir konkret:

- 📄 Selbstauskunft einholen & prüfen

- 💳 Zahlungsverhalten verbessern

- 🔁 Kredite optimieren & bündeln

- 📈 Bonitätsmonitoring regelmäßig durchführen

FAQ

Am schnellsten verbesserst du deine Kreditwürdigkeit durch pünktliche Zahlungen und die Korrektur fehlerhafter Einträge in deiner Schufa. Zusätzlich kann eine Umschuldung bestehender Kredite deinen Score positiv beeinflussen, weil sie deine finanzielle Struktur übersichtlicher macht.

Die Schufa ist in Deutschland die zentrale Auskunftei, die Daten zur Kreditwürdigkeit sammelt. Dein Schufa-Score entscheidet maßgeblich darüber, ob du einen Kredit bekommst oder nicht. Eine Verbesserung dieses Scores durch richtige Maßnahmen erhöht deine Chancen auf gute Finanzkonditionen erheblich.

Ja, denn dein Einkommen hat keinen direkten Einfluss auf den Schufa-Score. Entscheidender sind dein Zahlungsverhalten, die Anzahl laufender Kredite und eine stabile Wohn- und Bankverbindung. Selbst mit geringem Einkommen kannst du durch Verlässlichkeit punkten.

Zunächst prüfen, ob der Eintrag berechtigt ist. Falls nicht, kannst du eine Korrektur beantragen. Ist der Eintrag berechtigt, solltest du die Forderung begleichen. Nach der Bezahlung kannst du beim Gläubiger eine vorzeitige Löschung beantragen – manchmal mit Erfolg.

Mindestens einmal jährlich solltest du deine kostenlose Datenkopie bei der Schufa anfordern. So erkennst du fehlerhafte oder veraltete Einträge frühzeitig und kannst aktiv gegensteuern, um deine Kreditwürdigkeit zu verbessern.

Moderne Fintechs und smarte Scoring-Systeme setzen vermehrt auf KI und vernetzte Bankdaten. Regelmäßige Mietzahlungen, Streaming-Abos und Mobilfunkverträge können sich inzwischen positiv auf deinen Score auswirken – vorausgesetzt, du zahlst sie pünktlich.