SCHUFA-Alternativen erklärt: So behalten Sie Ihre Finanzen unter Kontrolle

✅ Wenn es um Kredite, Mietverträge oder gar den neuen Handytarif geht, kommt kaum jemand an der SCHUFA vorbei. Sie ist Deutschlands größte Wirtschaftsauskunftei und bildet mit ihrem Datenbestand von über 68 Millionen Menschen häufig die Grundlage für die Einschätzung von Zahlungsfähigkeit. Doch warum ist das so wichtig? Nun, ein guter SCHUFA-Score signalisiert Banken und Vermietern, dass man verlässlich seine Rechnungen begleicht – und damit steigt die Chance auf günstige Konditionen.

Allerdings ist die SCHUFA nicht unumstritten. Zahlreiche Verbraucher kritisieren mangelnde Transparenz oder fühlen sich unfair bewertet. Da überrascht es wenig, dass die Suche nach Alternativen immer lauter wird. Einige Beobachter meinen gar, dass es höchste Zeit für mehr Wettbewerb in diesem Markt sei.

Zu den bekanntesten SCHUFA-Konkurrenten zählen diverse kleinere Auskunfteien und neue Plattformen, die teils modernere Bonitäts-Modelle verfolgen. Wer aktiv an seinem Score arbeiten will, sollte deshalb nicht nur auf die SCHUFA schauen, sondern auch bei anderen Anbietern seinen Datenstand überprüfen. Schließlich geht es um viel: eine reibungslosere Wohnungssuche, einen bezahlbaren Ratenkredit oder das nächste Mobilfunkangebot – und nicht zuletzt um das Gefühl, eigene Finanzen besser in der Hand zu haben.

Was ist die SCHUFA und warum ist sie so wichtig?

Die SCHUFA ist Deutschlands bekannteste Wirtschaftsauskunftei und speichert Daten zu über 68 Millionen Menschen. Diese Daten dienen dazu, einen Bonitätsscore zu berechnen, der anzeigt, wie wahrscheinlich es ist, dass eine Person ihren finanziellen Verpflichtungen nachkommt.

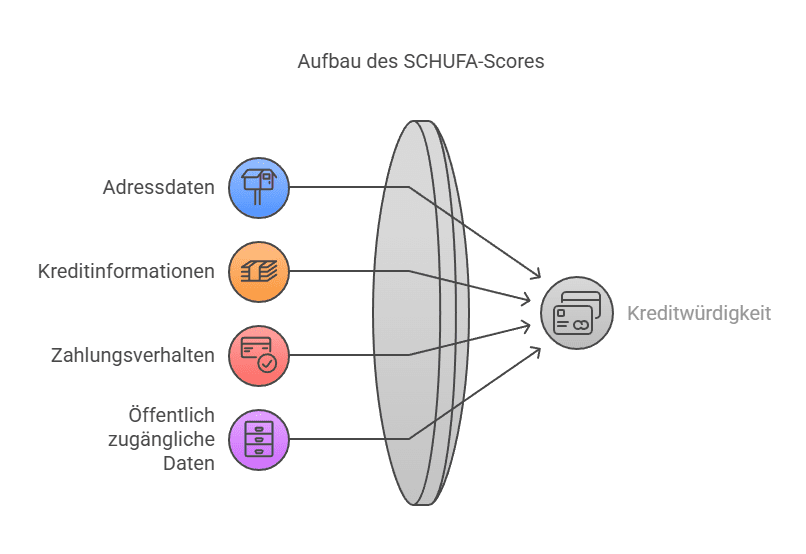

Zu den gespeicherten Informationen gehören:

- Adressdaten: Informationen über Wohnorte und Anschriften

- Kredite und Vertragsabschlüsse: Laufende Kredite oder abgeschlossene Verträge

- Zahlungsverhalten: Angaben zu pünktlichen oder verspäteten Zahlungen

- Öffentliche Daten: Insolvenzen, eidesstattliche Versicherungen und andere gerichtliche Informationen

Der SCHUFA-Score, der zwischen 0 und 100 Prozent liegt, wird von Banken, Vermietern und anderen Vertragspartnern genutzt, um Entscheidungen zu treffen. Ein hoher Score signalisiert eine hohe Kreditwürdigkeit.

Kritik an der SCHUFA

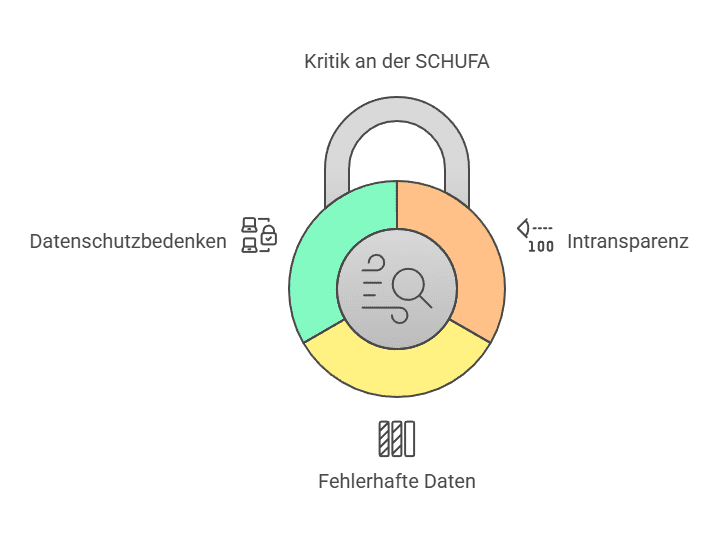

Trotz ihrer Relevanz steht die SCHUFA immer wieder in der Kritik. Die Hauptpunkte sind:

- ⚠️Intransparenz: Die Berechnungsweise des Scores ist für Verbraucher kaum nachvollziehbar.

- ⚠️Fehlerhafte Daten: Ungenaue oder veraltete Einträge können die Bonität unberechtigterweise negativ beeinflussen.

- 🔒Datenschutzbedenken: Aufgrund der Vielzahl an gespeicherten Informationen gibt es immer wieder Diskussionen um den Schutz der Privatsphäre.

Die bekanntesten SCHUFA-Alternativen

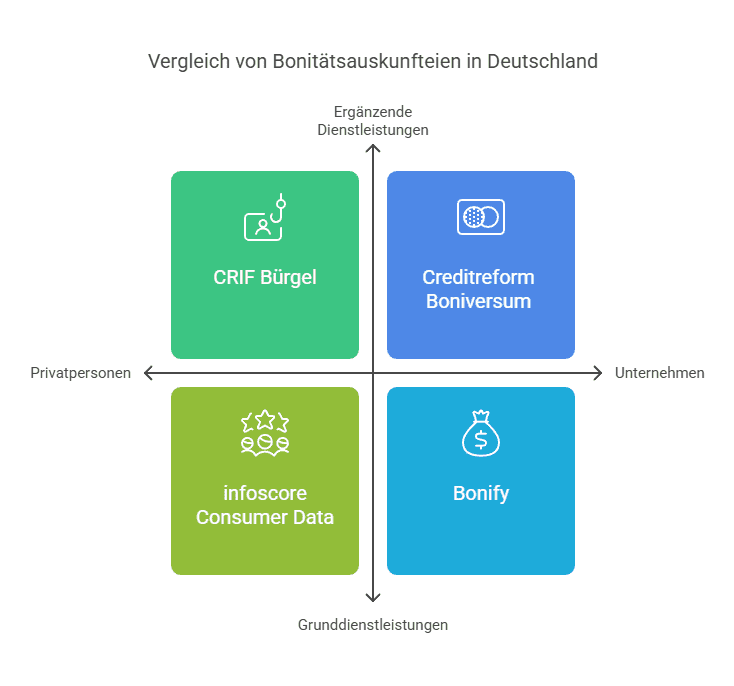

Neben der SCHUFA gibt es in Deutschland mehrere Auskunfteien, die ebenfalls Bonitätsdaten sammeln und analysieren. Hier die wichtigsten Anbieter:

| Anbieter | Details |

|---|---|

| CRIF Bürgel |

|

| Creditreform Boniversum |

|

| infoscore Consumer Data |

|

| Bonify |

|

Kurztest: Ist eine SCHUFA-Alternative für Sie sinnvoll?

Finden Sie in weniger als einer Minute heraus, ob Sie von einer SCHUFA-Alternative profitieren können!

Beantworten Sie die Fragen und erhalten Sie eine individuelle Empfehlung.

Ihr Testergebnis

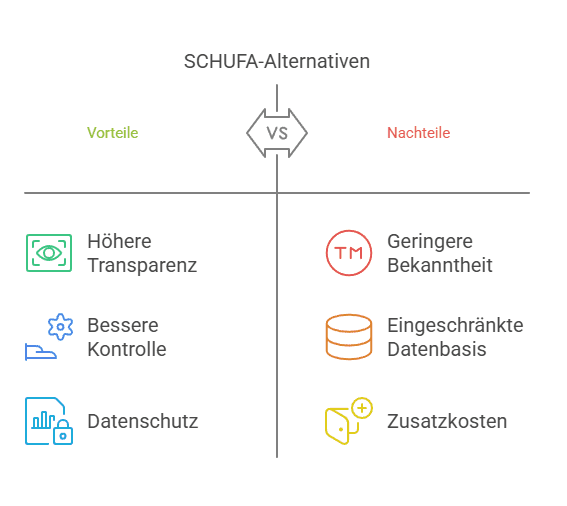

Vor- und Nachteile der SCHUFA-Alternativen

✔️ Vorteile:

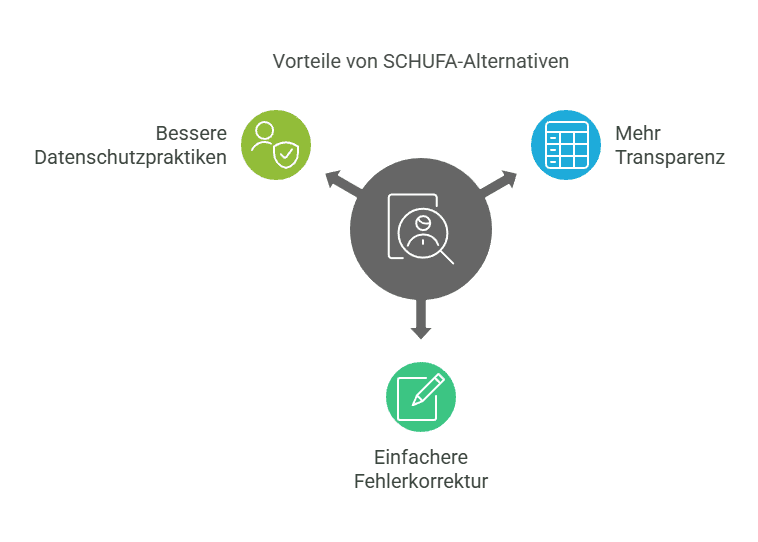

- 📄Höhere Transparenz: Einige Anbieter machen es einfacher, die gespeicherten Daten nachzuvollziehen.

- 🔍Bessere Kontrolle: Verbraucher können falsche Einträge oft schneller und unkomplizierter korrigieren lassen.

- 🔒Datenschutz: Alternativen legen häufig mehr Wert auf den Schutz persönlicher Informationen.

⚠️ Nachteile:

- ❓Geringere Bekanntheit: Viele Unternehmen bevorzugen die SCHUFA, was die Akzeptanz von Alternativen einschränkt.

- 📉Eingeschränkte Datenbasis: Einige Anbieter verfügen über weniger umfassende Informationen.

- 💰Zusatzkosten: Während die Selbstauskunft meist kostenlos ist, können für Zusatzdienste Gebühren anfallen.

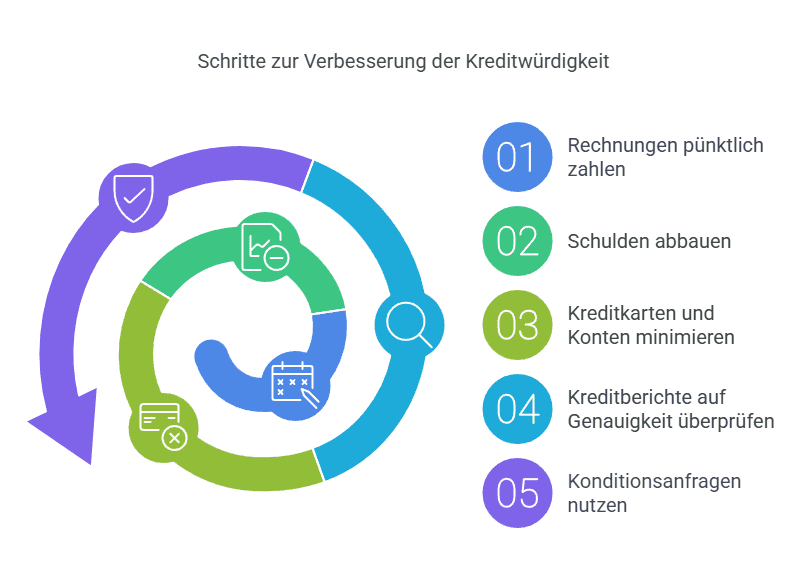

Tipps zur Verbesserung Ihrer SCHUFA-Bonität

Unabhängig davon, ob Sie die SCHUFA oder eine Alternative nutzen, bleibt eine solide Finanzführung entscheidend. Mit diesen Tipps können Sie Ihre Bonität verbessern:

- 🕒Rechnungen pünktlich zahlen: Vermeiden Sie Mahnungen oder Zahlungsverzüge.

- 💸Schulden abbauen: Weniger offene Verbindlichkeiten verbessern Ihre Kreditwürdigkeit.

- 💳Wenige Kreditkarten und Konten nutzen: Eine überschaubare Anzahl an Konten wirkt sich positiv aus.

- 🔍Korrekte Einträge sicherstellen: Überprüfen Sie Ihre Daten regelmäßig und lassen Sie fehlerhafte Einträge korrigieren.

- 📋Konditionsanfragen nutzen: Diese sind SCHUFA-neutral und beeinflussen den Score nicht.

Fazit: Welche SCHUFA-Alternative ist die richtige?

Die SCHUFA bleibt aufgrund ihrer Akzeptanz und Datenmenge der führende Anbieter in Deutschland. Dennoch bieten Alternativen wie CRIF Bürgel, Creditreform Boniversum und Bonify interessante Möglichkeiten, die eigene Bonität zu überwachen und zu verbessern.

Es lohnt sich, regelmäßig Selbstauskünfte bei der SCHUFA und mindestens einer Alternative einzuholen. So können Sie sicherstellen, dass Ihre Daten korrekt sind und Sie bei Bedarf schnell reagieren können. Letztendlich ist es Ihr verantwortungsvoller Umgang mit Finanzen, der die Grundlage für eine gute Bonität schafft.

BONITÄT DEINER GESCHÄFTSPARTNER PRÜFEN

FAQ

Es gibt diverse Organisationen, die ähnliche Dienstleistungen wie die Sammlung und Analyse von Finanzdaten anbieten. Beispiele hierfür wären CRIF Bürgel, Creditreform Boniversum oder Bonify. Diese können zusätzliche Optionen zur Überprüfung der persönlichen Bonität bieten.

Alternative Anbieter versprechen oft mehr Transparenz und Kontrolle über die eigenen Daten sowie leichtere Korrekturmöglichkeiten bei Unstimmigkeiten. Zudem erhalten Verbraucher quasi eine zweite Meinung zu ihrer Kreditwürdigkeit, was hilfreich sein kann.

Die Websites der meisten alternativen Unternehmen erlauben es, direkt einen kostenlosen Jahresbericht über die eigenen Finanzdaten anzufordern, was durch Gesetze wie die DSGVO geregelt ist.

Obwohl weniger weit verbreitet, akzeptieren viele Firmen, gerade kleinere oder internationale Anbieter, durchaus die Bonitätsbewertungen dieser anderen Auskunfteien.

Ja, durch Faktoren wie pünktliche Rechnungsbegleichung, Schuldentilgung und regelmäßige Überprüfung der Einträge bei sämtlichen Auskunfteien lässt sich die Bonität unabhängig davon aufbessern.

Die jährliche Selbstauskunft ist in den meisten Fällen kostenlos, aber für zusätzliche Dienste wie Premium-Analysen können durchaus Gebühren anfallen, die je nach Anbieter variieren.